Опросили нескольких инвесторов о том, как они начинали инвестировать. Собрали на основе их ответов рекомендации для новичков — как стартовать без больших первоначальных вложений и специальных знаний.

Не бойтесь начинать

Есть мнение, что инвестируют только люди, которые много зарабатывают или владеют бизнесом. Сумма, которую вы можете направить на инвестиции, действительно зависит от уровня вашего дохода, количества членов семьи, необходимости выплачивать кредит. Часто безболезненно для семейного бюджета можно направить на инвестиции до 10% дохода. Но в начале достаточно и тысячи рублей.

Начинающему инвестору важно не быстро и много заработать, а получить собственный опыт. Лучше приходить с небольшими, но регулярными инвестициями в разные инструменты: акции, облигации, займы.

“Я начала инвестировать, чтобы защитить сбережения от инфляции. Я копила на машину и понимала, что часть денег, которые откладываю, со временем обесценится. Начала покупать от одной до десяти акций флагманских российских компаний: «Газпрома», «Лукойла», «Сбера», «МТС». Удалось и машину купить, и сделать инвестирование привычкой.”

Инвестор платформы ТаланИнвест

Повышайте финансовую грамотность

Чтобы начать инвестировать, достаточно базовых знаний, которые есть у человека с любым профессиональным образованием. Иметь высшее экономическое образование или уметь строить сложные математические модели не обязательно.

А пройти курс по инвестициям лишним точно не будет. Их обычно проводят банки и брокерские компании. Есть бесплатные и онлайн-курсы.

Много полезной информации можно найти на сайтах для инвесторов. Можно, например, самостоятельно изучить информацию об инвестиционных мультипликаторах. Это простые в расчете показатели, которые помогают принимать более взвешенные решения, куда инвестировать.

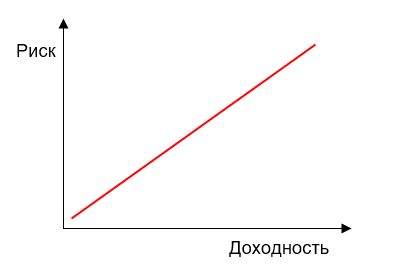

Помните, что высокая доходность — это высокий риск

Организации, которые предлагают высокую (от 20% годовых) доходность без рисков, скорее всего, недобросовестны. Доверить им деньги будет большой ошибкой. Низкорисковые инструменты более надежны, но они не могут приносить большой доход. Инвестор как бы платит частью потенциальной прибыли за сохранность денег. И наоборот: высокая доходность — это плата инвестору за готовность рискнуть своими деньгами. Упрощенно эту взаимозависимость можно показать так:

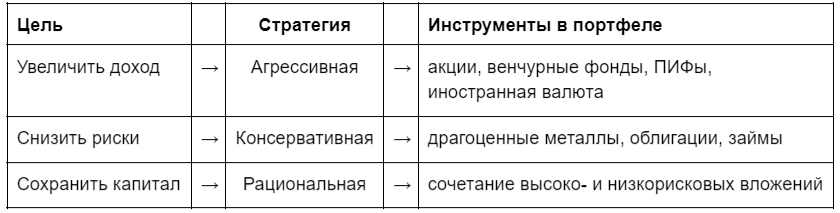

От того, что важнее для инвестора — увеличить доход или снизить риски — зависит его стратегия. Она может быть агрессивной, консервативной или рациональной. Стратегия формирует инвестиционный портфель.

Консервативная стратегия направлена на снижение рисков. Портфель консервативного инвестора включает большую долю инструментов с фиксированной доходностью и сроком погашения. Это драгоценные металлы, облигации, займы. Доля консервативной части, как правило, повышается с возрастом инвестора.

Агрессивная стратегия включает высокорисковые инвестиции, которые могут принести высокий доход: в акции, венчурные, паевые инвестиционные фонды, иностранную валюту. Даже если вы предпочитаете агрессивную стратегию, советую добавить в портфель и низкорисковые инструменты, чтобы не потерять все деньги.

Рациональной стратегии придерживаются инвесторы, которые хотят сбалансировать риски и доходность. Они сочетают в портфеле высокорисковые и низкорисковые инструменты.

Найдите посредника, с которым комфортно работать

Физические лица не могут действовать на фондовом рынке без посредника — профессионального участника рынка ценных бумаг — он предоставляет инвестору доступ к рынку инвестиций.

Деятельность профессиональных участников рынка ценных бумаг в России лицензируется, поэтому в первую очередь инвестору нужно проверить наличие у брокера действующей лицензии Банка России. Это гарантия того, что у компании достаточно собственных средств, она регулярно отчитывается о своей деятельности и ее система управления рисками соответствует требованиям Центрального банка. Такой посредник точно не исчезнет с вашими деньгами.

Операторы инвестиционных платформ числятся в реестре Банка России. Проверьте, состоит ли оператор в реестре и не был ли из него исключен.

Кроме лицензии, стоит обратить внимание на то, как долго компания работает на рынке, размер комиссии и удобство использования. Полезно читать отзывы других инвесторов.

Брокер, с которым вы заключили договор, становится вашим налоговым агентом. Он будет отчитываться о доходах, которые вы получите на фондовом рынке, и перечислять налоги в бюджет. На инвестиционной платформе роль налогового агента берет на себя заемщик.

И физические, и юридические лица платят налоги с доходов от инвестиций. Ставка налога для физлиц, которые являются налоговыми резидентами РФ, составляет 13%. Если вы не резидент или сумма вашего дохода по всем видам деятельности (зарплата, доходы от предпринимательской деятельности и инвестиций) за год превышает 5 миллионов рублей, ставка НДФЛ будет 15%.

Ставка налога на прибыль по операциям с ценными бумагами для индивидуальных предпринимателей и юридических лиц зависит от системы налогообложения, в рамках которой они работают. Они самостоятельно уплачивают налог и ведут отчетность.

Уделяйте портфелю внимание — но без фанатизма

Ежедневно управляют портфелем те инвесторы, которые зарабатывают на спекулятивных операциях, то есть продаже и покупке ценных бумаг в зависимости от колебаний котировок. Но не каждый инвестор стремится к такой стратегии.

Если ваш портфель состоит из срочных инструментов с фиксированным доходом — займов, облигаций, пакетов акций с долгосрочной перспективой (от трех лет), — управление не потребует много времени и сил. Посчитать доход с таких инструментов можно самостоятельно по формуле процентов. На сайтах для инвесторов есть специальные калькуляторы для расчета прибыли.

Портфели с пакетами акций, рассчитанные на получение дохода в срок от года до трех лет, как правило, требуют ребалансировки. Для этого нужно следить за новостями и комментариями экспертов. Нельзя точно подсчитать доход по таким акциям, но можно сделать прогноз на основе прошлых периодов.

Советуем обратить внимание на стратегию усреднения. Она говорит о том, что, докупая со временем акции компаний, вы уменьшаете их среднюю цену. Например, инвестор 31 мая купил 10 акций «Сбера» по курсу 246,17 рублей, 15 июня — одну акцию за 245,18 рублей и 1 июля — еще 10 акций по 237,74. На одну акцию в среднем он потратил: (246,17✕10 + 245,18 + 237,74✕10):(10 + 1+ 10) = 242,11 рубля — меньше, чем изначальный курс покупки.

Начинающий инвестор может действовать по советам эксперта, многие из которых ведут каналы и блоги. Но следуя такому пути, вы не так быстро приобретете самостоятельный опыт.

Итак, чтобы начать инвестировать, не обязательно копить значительную сумму и тщательно просчитывать стратегию поведения. Можно начать с небольших вложений и низкорисковых инструментов, постепенно повышая уровень знаний и суммы инвестиций.