Банковский вклад — консервативный инструмент инвестирования, который не защищает денежные средства от инфляции, не приносит высокий доход. Чтобы получить более высокую прибыль, инвесторы выбирают другие инструменты. В статье рассмотрим, какие виды инвестиций существуют, что лучше выбрать начинающему инвестору.

Что такое инвестирование

Инвестирование — это вложение денежных средств в активы сейчас для получения прибыли в будущем. Инвесторы получают доход от своих инвестиций в форме процентов, дивидендов, арендной платы и др.

Субъектами инвестиций выступают все, кто имеют свободные денежные или материальные средства. Сегодня инвестируют физические, юридические лица и индивидуальные предприниматели, инвестиционные фонды и банки, негосударственные пенсионные фонды и т.д.

Инвестиции являются важным инструментом для увеличения капитала и обеспечения финансовой стабильности в будущем.

Виды инвестиций

По объектам инвестирования инвестиции классифицируют так:

- Реальные — инвестирование в недвижимость, строительство, реконструкцию, приобретение бизнеса, выкуп авторских и интеллектуальных прав.

- Спекулятивные — доход получают за счет изменения стоимости активов: инвестируют в ценные бумаги, валюту, драгоценные металлы с целью продать их дороже.

- Финансовые — приобретение части капитала компании в виде ценных бумаг, кредитных обязательств, долей в инвестиционных фондах.

- Венчурные — инвестирование денежных средств в стартапы и развивающиеся компании. Такой вид инвестиций подразумевает вероятность полностью потерять свой капитал или получить очень большой доход.

- Портфельные — инвестирование в разные финансовые инструменты для диверсификации портфеля (распределения капитала по разным активам) и снижения рисков.

- Интеллектуальные — инвестирование в интеллектуальную собственность, научные исследования и разработки, патенты.

По характеру участия в процессе инвестирования различают следующие виды:

- Прямые — инвестор непосредственно принимает участие в выборе объекта инвестирования.

- Непрямые — денежные средства инвестируют через финансового посредника.

По уровню инвестиционного риска инвестиции бывают:

- Агрессивные — инвестирование в проекты с уровнем риска выше рыночного. Обычно характеризуются высокой доходностью и низкой ликвидностью. Примеры: акции стартапов, высокодоходные облигации.

- Умеренные — инвестирование денежных средств в инструменты со средним уровнем риска. Например, акции первого эшелона, фонды недвижимости или облигаций.

- Консервативные — инвестирование капитала в надежные высоколиквидные инструменты, обычно с риском ниже среднерыночного. Например, государственные и муниципальные облигации, золото и серебро, недвижимость.

По срокам инвестирования инвестиции бывают:

- краткосрочные — до 3 лет;

- среднесрочные — от 3 до 10 лет;

- долгосрочные — более 10 лет.

Зачем нужно инвестировать

Физические лица инвестируют для того, чтобы:

Увеличить свой капитал. Инвестиции могут помочь увеличить начальные сбережения, что дает большую финансовую свободу и возможности для реализации жизненных целей.

Защитить свои сбережения от инфляции. Если денежные средства лежат на банковском счете, то они теряют свою стоимость из-за инфляции. Инвестирование помогает сохранить и увеличить стоимость денежных средств.

Получить пассивный доход. Инвестирование может принести доход в виде процентов, дивидендов или купонов без активного участия.

Реализовать финансовые цели. Инвестирование может помочь достичь крупных финансовых целей: покупка недвижимости или автомобиля, образование детей, ранний выход на пенсию и т.д.

Диверсифицировать портфель. Инвестирование в различные активы помогает снизить риски и повысить стабильность инвестиционного портфеля.

Бизнес инвестирует в другие компании, чтобы:

Расширить рынок. Прямое инвестирование в другие компании или покупка доли дает право участвовать в капитале, при этом бизнес-риски также разделяются.

Диверсифицировать активы. Если компания ведет деятельность в одной сфере, то все ее активы сосредоточены в одной отрасли. Для финансовой стабильности стоит сформировать инвестиционный портфель, в котором будут активы из отраслей, отличающихся от основной деятельности инвестора.

Получить дополнительный доход. Для получения дополнительной прибыли компании инвестируют свободные денежные средства в краткосрочные спекулятивные инструменты. Когда у бизнеса стоит цель создать финансовый резерв, то компания инвестирует часть прибыли в долгосрочные надежные инструменты.

Для чего нужны инвестиции государству:

Достичь общественно полезных целей и решить проблемы граждан. Государство инвестирует в бизнес-проекты, которые несут обществу реальную пользу. Например, в компании, которые предоставляют новые рабочие места гражданам из социально уязвимых категорий, производят товары в сфере импортозамещения.

Куда инвестировать

Росстат опубликовал предварительную оценку ВВП за I квартал 2023 года. В экономике продолжается рецессия — ВВП страны снизился на 1,9% относительно того же периода предыдущего года.

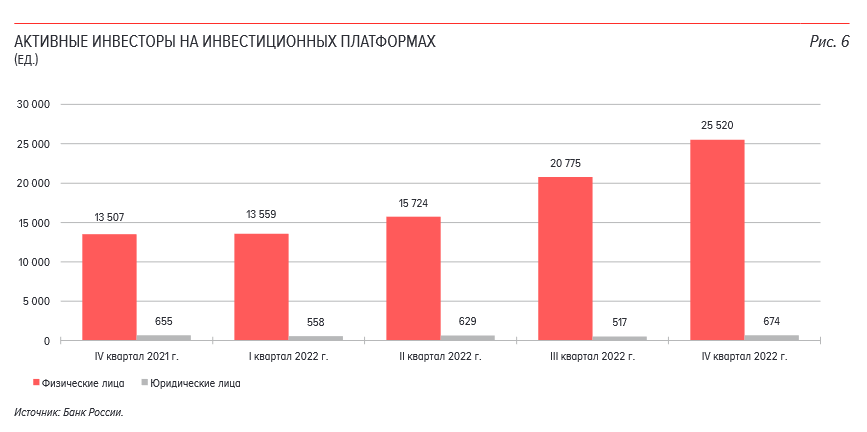

Рост продемонстрировали следующие отрасли: обрабатывающие производства, сельское хозяйство, пассажирооборот, строительство. В данные отрасли можно инвестировать через инвестиционные платформы. Краудлендинг предполагает привлечение капитала широкого круга инвесторов в предприятия малого и среднего бизнеса различных секторов экономики, включая стартапы.

При этом на рынке краудлендинга есть операторы инвестиционных платформ, которые специализируются на одной сфере деятельности заемщиков. Например, платформа ТаланИнвест специализируется на сборе инвестиций через заем для застройщиков РФ.

Для инвестиций в фондовый рынок можно выбирать отрасли с потенциалом роста: нефтегазовые компании, финансовый и IT-сектор.

Какие отрасли меньше реагируют на кризисы

Различают отрасли, которые зависят от циклов экономики, — падений и роста. Выручка компаний из цикличных отраслей растет, когда экономика на подъеме. У потребителей есть большее количество денежных средств, и они готовы приобретать товары длительного пользования и дорогостоящие услуги.

Как правило, от кризисов в экономике в первую очередь страдают такие отрасли:

- автопром;

- туризм;

- транспорт;

- металлургия;

- строительство;

- развлечения;

- ресторанный бизнес.

Но также эти отрасли растут быстрее остальных, когда экономика восстанавливается.

Компании из нециклического сектора обеспечивают товарами и услугами повседневного спроса, от которых потребители не отказываются даже при снижении доходов. Объемы продаж медикаментов, продуктов питания, воды, средств личной гигиены, коммунальных услуг более стабильны в периоды спада экономики. К нециклическим секторам экономики можно отнести:

- золотодобычу;

- электроэнергетику;

- телекоммуникации;

- розничную торговлю;

- фармацевтику.

Эти отрасли менее подвержены циклам экономики, поэтому защитные инструменты для инвестиционного портфеля стоит выбирать из данных сфер.

На какие ниши стоит обратить внимание

Специализированные решения для производства. Из-за усложнения логистических путей для импорта в производстве появились проблемы нехватки сырья, оборудования и технологий. Сейчас активно развиваются компании, которые решают эти проблемы. Положительным примером может быть запуск производственного комплекса по изготовлению печатных плат. Одна из компаний отрасли будет производить печатные платы для оборудования, которое используют для телекоммуникационной, автомобильной, медицинской, светодиодной техники, потребительской и промышленной электроники.

Девелопмент. С 1 января 2023 года начнет действовать пятилетняя комплексная государственная программа «Строительство». Основные задачи программы — развитие инфраструктуры, формирование комфортной и безопасной среды для жизни, сокращение инвестиционно-строительного цикла.

Также можно наблюдать рост объема инвестирования в проекты на основе государственно-частного партнерства. Общий объем инвестиций в 2022 году в проекты государственно-частного партнерства составил 702,7 млрд рублей, доля частных денежных средств в таких проектах составила 433 млрд рублей (62% от общего объема инвестиций).

Коммерческая недвижимость. Объем инвестиций в коммерческую недвижимость вырос в четыре раза в I квартале 2023 года (по сравнению с прошлым годом). Прогнозируется, что рынок инвестиций в коммерческую недвижимость продолжит расти в течение 2023 года, в том числе за счет продажи иностранными компаниями своих активов в России.

Продукты питания. В сфере производства питания перспектива для роста появилась еще в 2014 году, хотя бизнес практически не использует стратегии для продвижения продукта на национальный рынок. Положительным примером может служить производство сыра: в России сегодня более 400 сыроварен местного и национального масштаба.

Рестораны и фастфуд. После закрытия мировых сетей общепита в этом секторе экономики открылись возможности для российских предпринимателей. Примером может выступить уход сети McDonald’s и запуск уже отечественного фастфуда «Вкусно — и точка».

Одежда и спортивные товары. Сегодня Россия занимает второе место среди самых быстрорастущих рынков легкой промышленности: совокупный среднегодовой темп роста составляет 9,9%. Объем товаров за январь–май 2022 года вырос на 20,2% — по сравнению с аналогичным периодом 2021 года.

Основные инструменты инвестирования

Банковские вклады. Привычный и простой инструмент инвестирования. Его преимущество в надежности (вклады до 1,4 млн рублей застрахованы государством), а недостаток — маленькая доходность, которая не перекрывает реальную инфляцию. По расчетам Capital Gain, за двадцать один год (2000–2021) средний процент по вкладам составил 7,89% годовых, а инфляция — 9,54%.

Акции и облигации. Акции — это ценные бумаги, которые подтверждают право владельца на долю компании, а также закрепляют право на часть прибыли эмитента (дивиденды). Облигации — долговые ценные бумаги, по которым эмитент обязуется выплатить инвестору в установленный срок номинальную стоимость облигаций. Риск ниже, чем у акций, но и прибыль тоже.

Недвижимость. Инвестиции в недвижимость представлены разнообразными вариантами инвестирования и их сочетанием. Например, инвестиции с целью получения дохода от оборота недвижимости (перепродажа объектов недвижимости, сдача в аренду), инвестиции в различные фонды, связанные с управлением недвижимостью, с созданием недвижимости, инвестиции в строительные компании и иное. Один из вариантов инвестиций в недвижимость — инвестирование денежных средств в строительные компании посредством инвестиционных платформ.

В частности, инвестиционная платформа ТаланИнвест специализируется на сборе инвестиций для компаний строительного сектора через заем. Платформа проводит мониторинг платежеспособности заёмщиков (застройщиков). Ежедневная работа экспертов ТаланИнвест нацелена на отбор перспективных и надежных строительных проектов, которыми будет обеспечиваться возвратность инвестиций. Доходность инвестиций может составить до 15,5% годовых.

Инвестиционное страхование жизни. Это сочетание инвестиционной стратегии и полиса страхования жизни. Договор страхования, как правило, заключается на длительный срок, и страховая компания инвестирует полученные денежные средства в финансовые активы. По истечении срока страхования выплачивается страховая сумма и доход от инвестиций.

Драгоценные металлы. Золото, серебро, платина, палладий в условиях кризиса и неопределенности не теряют свою стоимость. Чтобы сохранить свой капитал, стоит инвестировать в защитные активы.

Инвестиционные фонды. Финансовый инструмент, который состоит из перечня диверсифицированных активов. Чтобы стать владельцем доли инвестиционного фонда, следует приобрести пай.

Инвестиции через инвестиционные платформы. Существуют четыре способа инвестирования через инвестиционные платформы:

- займы;

- ценные бумаги, размещаемые с использованием инвестиционной платформы, за исключением ценных бумаг кредитных организаций, некредитных финансовых организаций, а также структурных облигаций и предназначенных для квалифицированных инвесторов ценных бумаг;

- утилитарные цифровые права;

- цифровые финансовые активы.

Альтернативные инвестиции. Такие инвестиции считаются наиболее доходными и рискованными. К ним можно отнести венчурный бизнес, криптовалюту и NFT, предметы искусства.

Советы: как начать инвестировать

- Определите свои цели и риск-профиль — перед началом инвестирования необходимо обозначить, какую прибыль вы хотите получить и какой уровень риска готовы принять.

- Изучите рынок — проанализируйте различные виды инвестиций и сферы экономики. Выберите те, которые соответствуют вашим целям и рисковому профилю.

- Найдите надежных посредников — выберите брокера, управляющую компанию или инвестиционную платформу, которые имеют положительную репутацию, обладают необходимыми лицензиями, включены в реестр Банка России.

- Разработайте стратегию — составьте план инвестирования, который будет соответствовать вашим целям и риск-профилю.

- Диверсифицируйте портфель — выбирайте разные виды активов, чтобы снизить риски и повысить доходность. Например, в портфеле могут быть акции и облигации, валюта, драгоценные металлы и недвижимость. Если нет денежных средств, чтобы приобрести объект недвижимости, можно инвестировать в строительный сектор через инвестиционные платформы. Например, на ТаланИнвест можно начать инвестировать в строительный бизнес с небольшой суммы: 10 000, 50 000 или 100 000 рублей.

- Наблюдайте за рынком — следите за изменениями на рынке и анализируйте свой портфель, чтобы вовремя провести ребалансировку.

- Помните, что доходы от инвестиций облагаются налогом.

Получившее доход от инвестиций физическое лицо уплачивает НДФЛ в размере 13% (с доходов до 5 млн руб. в год). При превышении дохода свыше 5 000 000 рублей ставка с 13% вырастает до 15%. Если инвестирует нерезидент РФ, ему необходимо будет заплатить налог в 30% от полученного дохода.

Средства, полученные по инвестиционному предложению на счета ИП или юридического лица, также считаются доходом. В данном случае налогообложение регламентируется НК РФ в соответствии с той системой налогообложения, в рамках которой работает предприниматель. Например, ИП и ООО, работающие по УСН при объекте налогообложения «доходы», уплатят в бюджет 6% от суммы дохода (от дохода 500 000 рублей — налог 30 000 рублей). Поскольку исчисленный и уплаченный таким образом налог меньше НДФЛ, многие предпочитают инвестировать от имени ИП или юридического лица.

Коротко: для чего нужны инвестиции

- Понятие «инвестиции» подразумевает вложение денежных средств в какой-либо объект с целью получения прибыли в будущем. Физические лица инвестируют с целью увеличить свой капитал, защитить сбережения от инфляции и реализовать финансовые цели. Юридические лица и предприниматели инвестируют с целью расширения рынка, диверсификации активов, получения дополнительного дохода.

- Золотодобыча, электроэнергетика, телекоммуникации, розничная торговля, фармацевтика — отрасли, которые менее подвержены экономическим кризисам, поэтому защитные инструменты для инвестиционного портфеля стоит выбирать из данных сфер. Одной из самых консервативных и надежных сфер бизнеса является недвижимость.

- Инвесторам также стоит обратить внимание на следующие ниши: специализированные решения для производства, девелопмент, продукты питания, рестораны и фастфуд, одежда и спортивные товары.

- Основными инструментами инвестирования выступают: банковские депозиты, ценные бумаги, недвижимость, инвестиционное страхование жизни, драгоценные металлы, инвестиционные фонды и инвестирование через инвестиционные платформы.

- Инвесторы изначально определяют цели и свой риск-профиль, разрабатывают стратегию и находят надежных посредников, а при изменениях рынка проводят ребалансировку портфеля.