Инвестиции в венчурные стартап-проекты относятся к высокорисковым. И ключевой фактор, который определяет риски и потенциальную доходность таких инвестиций, — это высокая неопределенность будущего результата инвестирования. Инвестор может как кратно увеличить свой капитал, так и потерять его. В статье я расскажу о венчурных инвестициях, как инвестору управлять рисками в таких проектах, в какие отрасли стоит инвестировать и где искать стартапы для инвестирования.

Что такое венчурные инвестиции

Венчурные инвестиции, а точнее венчурный капитал (VC), — это форма финансирования, при которой инвесторы вкладывают ресурсы в технологические компании с высокой перспективой роста и глобального масштабирования на начальной стадии развития. Венчурные инвестиции могут осуществляться бизнес-ангелами, инвестиционными банками, фондами и другими финансовыми учреждениями. Кроме финансовых ресурсов, венчурный капитал также может предоставлять технический и управленческий опыт.

Венчурный инвестор – это профессиональный инвестор, действующий на рынке высокорисковых технологических активов. Он инвестирует денежные средства, опыт, связи в сильные компании и покупает в них доли.

Стадии венчурных инвестиций

Инвестирование стартапа проходит через несколько этапов, которые зависят от стадии развития проекта. Инвестиционный пакет должен быть привлечен в четкий период времени, чтобы обеспечить реализацию текущих бизнес-процессов. При этом структура стадий финансирования достаточно гибкая и не предполагает обязательного прохождения всех этапов.

Жизненный цикл стартапа делится на несколько этапов:

- Preseed (предпосевная стадия) — самая ранняя стадия, когда есть идея и, возможно, команда, но еще нет результатов, прототипа и т.д. Тут инвестиции осуществляются по принципу 3F: Family-Friends-Fools (Семья-Друзья-Дураки). На этой стадии венчурные инвесторы не заходят.

- Seed (посевная) — ранняя стадия. Тут уже появляется интересная компания, в которой есть результаты, на основании которых можно рассчитать потенциал ее роста и возврата инвестиций.

- Seria A (стадия роста) — стартап уже работает по своей бизнес-модели, имеет проверенные каналы продаж, стратегию, перспективы для развития, опытных сотрудников и клиентов.

- Seria B (стадия расширения) — стадия, к которой проект приходит чаще всего уже с несколькими инвесторами. На этом этапе стартапу требуется финансирование для масштабирования бизнеса.

- Series C, D (поздние стадии) — раунды, когда проект готовится к IPO, первой публичной продаже акций акционерного общества. На этих стадиях основная цель стартапа — стать публичной компанией, чтобы венчурные инвесторы могли сделать Exit — выйти из бизнеса с прибылью.

Как инвестор принимает решение о финансировании проекта

Стадии посева и последующих раундов как раз и являются привлекательными для венчурных инвесторов. Для принятия решения формируется инвестиционный меморандум — документ, который содержит структурированную информацию о проекте.

Инвестор, когда принимает решение об инвестировании в венчурный проект, проходит такие шаги:

- Изучает питч-дек стартапа — документ в виде полноценной презентации компании для инвесторов, партнеров, журналистов и других заинтересованных лиц. На этой стадии у инвестора формируется первое впечатление о проекте. Питч-дек становится отправной точкой для интереса инвестора.

Питч-дек основателя EggHeads в формате офлайн выступления в студии сообщества стартаперов Young Professionals SKOLKOVO. Источник: Young Professionals Skolkovo. - Изучает публичные данные о стартапе — соцсети, сайт, публичные выступления фаундеров и т.д. После этих двух этапов инвестор принимает первое решение о возможных инвестициях.

- Проводит скоринг проекта — инвестор переносит чужой опыт на стартап, используя статистические данные компаний этого сегмента в целом. После скоринга инвестор принимает второе решение о возможных инвестициях.

- Проводит первый «живой» контакт с фаундерами — офлайн встреча или видеосозвон. На встрече инвестор слушает питч основателя, задает вопросы, выясняет слепые зоны. После контакта инвестор обновляет скоринг и принимает третье решение о возможных инвестициях. И если решение положительное, то запрашивает документы для полного аудита.

- Проводит Due Diligence — комплексную независимую проверку объекта инвестирования, которая организуется заинтересованным лицом до заключения сделки.

- Принимает окончательное решение — после аудита инвестор составляет инвестиционный меморандум проекта и принимает решение — «Да/Нет». Если «Да», то выходит к проекту с предложением об участии и готовит Term Sheet (соглашение о намерениях).

Так как на ранних стадиях конкретных показателей еще нет, то решающими обычно являются — объем рынка (стартапу важно его правильно просчитать: вариант – «мы уникальны и рынка еще нет» не привлечет инвестора) и команда — опытные фаундеры, которые, возможно, уже запустили несколько успешных стартапов.

Как управлять рисками в венчурных инвестициях

Для управления рисками в венчурных инвестициях есть два основных варианта: хеджирование рисков широкой диверсификацией вложений и такой вид инвестиционного договора, как конвертируемый заем.

В первом варианте работает принцип вероятности больших чисел — чем больше компаний в портфеле и чем больше перспективных секторов экономики они охватывают, тем меньше рисков.

Финансовый рынок знает много случаев банкротства и мировых фондов, и мировых банков. Но если размышлять с точки зрения логики, то инвестиции с крупными фондами, очевидно, менее рискованные, чем частные: объем аналитических ресурсов шире, насмотренность проектов выше, диверсификация портфеля опытными аналитиками больше. Поэтому новичкам в венчурном инвестировании все же лучше начинать с венчурных фондов.

Второй вариант не так очевиден. Договор конвертируемого займа предусматривает право инвестора при наступлении определенных обстоятельств (к примеру, по оценке следующего раунда инвестиций) потребовать либо возврата инвестируемых средств (в случае негативного сценария), либо преобразования этих средств в акции или долю компании (возможно с дисконтом или правом первенства), что является некой гарантией возврата вложенных средств. И важным нюансом является нотариально заверенный договор. Так как в случае отказа фаундера от добровольной конвертации, принудительную выполнить будет невозможно.

Если у инвестора консервативная стратегия в инвестировании и даже небольшую просадку портфеля он переживает тяжело, стоит выбирать простые и понятные инструменты для инвестиций. Например, инвестирование в недвижимость с помощью краудлендинговых платформ.

Так, краудплатформа ТаланИнвест специализируется на инвестициях в строительный бизнес, а начать инвестировать через краудплатформу могут инвесторы с разным опытом и капиталом. ТаланИнвест берет на себя оценку благонадежности заемщика и перспективности строительного проекта.

В какие отрасли стоит инвестировать

Российская венчурная инвестиционная модель во многом копирует американскую (лидера мировых венчурных инвестиций), хоть и имеет свои отличия.

В нашей венчурной модели преимущественно доминирует государство — выступает и мажоритарным инвестором в большей части проектов, и главным инициатором изменений, стимулирования развития секторов экономики. Основная часть инновационных проектов развивается в составе таких национальных проектов, как Сколково, РОСНАНО и РВК.

Наиболее перспективные отрасли для венчурных инвестиций в России:

- Saas — облачное программное обеспечение. Потребность в облачных сервисах растет уже несколько лет и такая тенденция будет прослеживаться и дальше. Компаниям нужны продукты, чтобы удаленно и эффективно управлять бизнес-процессами.

- EdTech — привычная образовательная система устарела, о чем говорят сложности с переходом на дистанционное обучение и большой дефицит IT-специалистов, включая дизайнеров, менеджеров по продукту, системных аналитиков и т.д. По всему миру, в том числе и в России, можно наблюдать стремительный рост онлайн-образования, — об этом говорится в Дайджесте EduTech Сберуниверситета.

- KidTech — сегмент EdTech-рынка, включающий образование для дошкольников. Агентство инноваций Москвы выпустило исследование о KidTech, согласно которому в сегменте EdTech сейчас почти нет конкуренции, хотя спрос постоянно растет.

- AI/ML — искусственный интеллект и машинное обучение, достаточно привлекательный и сложный для инвесторов сектор. Сложность заключается в том, что клиенты компаний покупают не математический алгоритм ИИ, а прикладную услугу на основе ИИ. И качество этой услуги важнее качества ИИ.

- E-commerce — пандемия и последующий карантин стали катализатором для развития электронной торговли. При этом все еще остаются нерешенными актуальные проблемы — организация быстрой виртуальной примерки одежды и обуви, улучшение изображений товара, грамотная упаковка.

- HealthTech — технологии для заботы о здоровье. В исследовании Агентства инноваций Москвы отмечается, что к 2024 году мировой рынок Digital Health вырастет на 70% и составит 600 млрд $. Это долгосрочный тренд на осознанное отношение к здоровью.

Где инвестору искать венчурные проекты

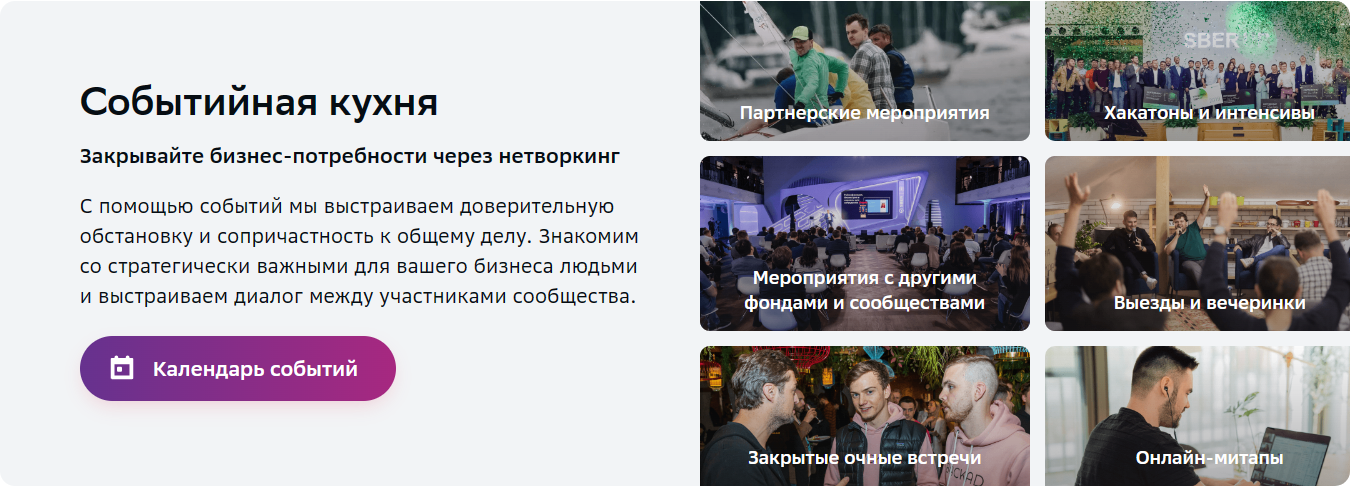

Как и в бизнесе, в венчурных инвестициях важен нетворкинг — хорошие стартапы редко доходят до публичности, их разбирают в узком кругу инвесторов, «шепотом» передавая контакты фаундеров своим друзьям.

Конверсия стартапов примерно 3%, что означает — из 100 компаний только 3 будут годными для рассмотрения в качестве инвестиций. Это говорит о следующем — нужна широкая воронка входящего потока проектов.

Где инвестору найти стартап-проект:

- в среде венчурных инвесторов — клубы, синдикаты, сообщества, мероприятия для инвесторов;

- в бизнес- или инвестиционных клубах — некоторые клубы даже проводят экскурсии в интересные компании с открытыми инвестиционными раундами;

на тематических нетворк-встречах — лекции, тренинги, мастер-классы от экспертов, митапы (неформальные онлайн-встречи); - в акселераторах, на хакатонах, в бизнес-инкубаторах — часто участники сами находятся в поиске инвесторов и наставников;

- в соцсетях — разместить в своем аккаунте в соцсетях информацию в шапке профиля, что рассматриваете инвестиции;

- напрямую обращаться к стартаперам — устраивать свои инвестиционные смотры по принципу питч-встреча раз в неделю.

Коротко о главном

- Венчурные инвестиции — это высокорисковые инвестиции в технологические компании на начальной стадии развития. Инвестирование стартапа проходит через несколько этапов, которые зависят от стадии развития проекта.

- Чтобы принять решение о финансировании проекта, венчурный инвестор изучает питч-дек, публичные данные о проекте, проводит скоринг, встречается с основателями вживую и финально проводит Due Diligence.

- Для управления рисками в венчурных инвестициях есть два основных варианта — широкая диверсификация вложений и заключение договора на конвертируемый заем.

- Наиболее перспективные отрасли для венчурных инвестиций в России — облачные технологии, онлайн-образование для взрослых и детей, искусственный интеллект и машинное обучение, электронная коммерция, медицинские технологии.

- Искать перспективные стартапы венчурному инвестору стоит в клубах и сообществах, на тематических мероприятиях, в акселлераторах и бизнес-инкубаторах, в соцсетях и непосредственно общаться со стартаперами.