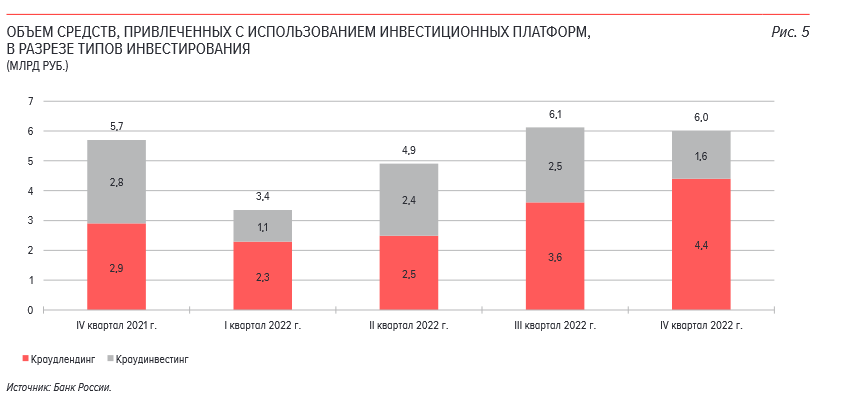

Желание получать пассивный доход подталкивает все больше людей искать новые инвестиционные инструменты. Один из довольно новых и популярных способов инвестирования — краудлендинг. Только за 2022 год это направление в России выросло в 1,5 раза. В статье рассказываем о том, что такое краудлендинг, какие у него есть преимущества и риски.

Краудлендинг — что это

Краудлендинг — это механизм кредитования бизнес-проектов физическими или юридическими лицами по договорам займа. По итогам 2022 г. объем привлеченных средств составил 12,8 млрд ₽ (62,7% от объема рынка краудфандинга). Стоимость заемных средств для лиц, привлекающих инвестиции, в начале 2022 г. находилась в диапазоне от 16 до 28% годовых (средняя величина – 22% годовых). Во втором полугодии 2022 г. стоимость привлечения средств составила в среднем 24% годовых (от 11 до 31% годовых).

Сравнение краудлендинга с краудфандингом и краудинвестингом

Краудлендинг, как краудфандинг и краудинвестинг, — это часть механизма краундфинансирования. Крауд (англ. crowd) — толпа. Инструменты помогают привлечь частные денежные средства в бизнес без участия банковских структур.

Краудфандинг и краудлендинг

Краудфандинг — это способ коллективного финансирования проектов, сбор денежных средств для реализации новых идей или масштабирования компаний. Денежные средства инвестируют в проекты без цели заработать: инвестор хочет поддержать какую-либо идею или автора. Вознаграждение обычно символическое. Например, это может быть сам продукт — книга, диск, автограф с благодарностью, футболка с логотипом.

В краудлендинге денежные средства инвестируют не безвозмездно. Здесь действует принцип возвратности и получения дохода.

Краундинвестинг и краудлендинг

Краудинвестинг — это способ привлечения финансов, при котором инвесторы получают либо долю в бизнесе, либо акции, а не процент от инвестиций. Инвесторы могут претендовать на часть прибыли предприятия в виде дивидендов.

В краудлендинге частные инвесторы инвестируют денежные средства с целью получения дохода, они не получают права на долю в бизнесе.

Как работает краудлендинг

Бизнесу нужны средства на развитие, оборотные активы, запуск или расширение производства. Обычно компании берут кредит в банке, но банк распоряжается не своими денежными средствами, а денежными средствами физических и юридических лиц. В итоге банк выступает посредником и зарабатывает на разнице между депозитными и кредитными ставками.

Физические лица могут напрямую инвестировать в бизнес, предоставляя займы под процент. При прямом инвестировании физическое лицо сталкивается с проблемой: если занять денежные средства бизнесу, не проверив платежеспособность или юридическую чистоту, их легко потерять.

Есть в частном инвестировании проблемы и для бизнеса. Например, компания может не найти людей, готовых инвестировать свои средства.

Все эти проблемы решает краудлендинговая платформа. Она помогает частному инвестору и заемщику найти друг друга, проверяет благонадежность и юридическую чистоту заемщика. На краудлендинговую платформу ложится и взыскание денежных средств с заемщиков, которые не платят проценты и не возвращают инвестиции по окончании срока размещения. Площадка действует через суд, чтобы вернуть инвестиции кредитору. Но инвестиционная платформа не может гарантировать инвестору безубыточность. Если через суд взыскать денежные средства не получится, инвестор потерпит убытки.

Критерии проверки платформ различаются, но обычно платформа проверяет кредитную историю, анализирует деловую репутацию компании и ее учредителей, наличие судебных дел, финансовое положение бизнеса.

Один из примеров краудлендинговых платформ — ТаланИнвест — специализируется на сборе инвестиций через заем для застройщиков РФ. Инвесторами могут быть юридические лица, ИП и физические лица как без статуса квалифицированного инвестора, так и со статусом. Заемщики предоставляют инвесторам дополнительное обеспечение возвратности инвестиций, платформа проводит мониторинг платежеспособности заемщиков, чтобы обезопасить денежные средства бэкера. Доходность — до 15,5% годовых.

Кто и зачем берет в долг на краудплощадках

Заемщиками обычно выступает малый и средний бизнес. Например, молодой бизнес без кредитной истории. Или компания с небольшим оборотом и скромными финансовыми показателями или контрактами на незначительные суммы. Обратиться за частным инвестированием могут и компании, которые не могут предоставить банку залоговое имущество.

По итогам 2022 г. на инвестиционных платформах зарегистрировано 60,5 тыс. заемщиков. Средний размер привлеченных инвестиций на одного заемщика в IV квартале 2022 г. — 3,39 млн ₽. Самые распространенные виды деятельности субъектов МСП:

- оптовая и розничная торговля (3574 млн и 2006 млн ₽);

- предоставление финансовых услуг (1845 млн ₽);

- операции с недвижимым имуществом (1461 млн ₽);

- строительство зданий и строительные работы (700 млн и 565 млн ₽).

Как регулируется

Деятельность краудлендинговых платформ регулируется законодательством РФ. 01.01.2020 вступил в силу Федеральный закон от 02.08.2019 № 259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации».

Закон регулирует основные вопросы, возникающие в связи с инвестированием и привлечением инвестиций с использованием инвестиционных платформ путем предоставления займов, приобретения эмиссионных ценных бумаг, утилитарных цифровых прав, цифровых финансовых активов.

Для оказания услуг по привлечению инвестиций от частных лиц для бизнеса краундленинговая платформа должна пройти регистрацию в Центральном банке с внесением в специальный реестр операторов инвестиционных платформ. Если площадки нет в списке, значит, ее деятельность незаконна. В России сегодня действует 71 оператор инвестиционных платформ (по состоянию на 19 июня 2023 г.).

Закон не только страхует от мошенничества, но и ограничивает лимит, который неквалифицированные инвесторы-физические лица могут инвестировать в бизнес заемщикам. Это не более 600 000 ₽ в год. Ограничение по сумме не действует в отношении физических лиц со статусом квалифицированного инвестора, для индивидуальных предпринимателей и юридических лиц.

Оформить статус квалифицированного инвестора можно, например, если вы не менее трех лет работали в компании, которая занимается ценными бумагами, или владеете активами стоимостью не менее 6 000 000 рублей, или имеете соответствующее образование. Для получения статуса квалифицированного инвестора нужно соответствовать хотя бы одному специальному критерию. Перечень критериев определен законодательством.

Риски краудлендинга

Нет единых стандартов риск-менеджмента. Каждая инвестиционная площадка по-своему оценивает заемщика и не раскрывает критерии оценки. Инвестору приходится доверять оценке выбранной краундлендинговой платформы.

Чтобы нивелировать этот риск, лучше сотрудничать с площадками, которые существуют на рынке несколько лет и дорожат своей репутацией. Большинство площадок заинтересованы в проведении оценки кредитоспособности потенциальных заемщиков, так как плохая платежная дисциплина заемщика несет репутационный риск для платформы, что ведет к оттоку инвесторов.

Непрозрачность. В России все еще есть компании, которые находятся в серой зоне. Они ведут двойную бухгалтерию и не публикуют достоверную финансовую отчетность.

Избежать риска поможет инвестирование на платформах, которые сконцентрированы на одной сфере работы заемщиков. Например, ТаланИнвест специализируется на инвестициях в строительный бизнес.

Неинформативность. Площадка должна предоставить максимум информации о заемщике. Но бизнес может скрыть важную информацию от краундлендинговой платформы, чтобы не оттолкнуть инвесторов.

Учитывайте, что информация о заемщиках должна быть подробная: указаны названия компаний, юридические адреса, ИНН, адреса сайтов и другие данные, которые при желании можно проверить самостоятельно. Если вы инвестируете крупную сумму в проект, стоит изучить его и договор с платформой вместе с юристом.

Потеря персональных данных. Инвестиционные площадки — это операторы по хранению персональных данных, но они не могут гарантировать, что сотрудники и софт полностью отвечают всем критериям безопасности.

Перед регистрацией на платформе не забудьте проверить ее наличие в Реестре Центробанка РФ.

Взыскание долга с заемщика. Платформа занимается процессом взыскания долга с заемщиков-неплательщиков. Но есть риск, что из-за бездеятельности площадки этим придется заниматься самим инвесторам.

Перед началом инвестирования выясните, как платформа работает с просроченными задолженностями. Например, ТаланИнвест заключает с заемщиками специальные соглашения о контроле задолженности.

Плюсы и минусы краудлендинга

| Плюсы | |

| Для частного инвестора | Для бизнеса |

|

|

| Минусы | |

| Для частного инвестора | Для бизнеса |

|

|

Советы начинающим инвесторам

Базовые правила для тех, кто пробует свои силы в инвестициях через краудлендинг:

- Начинать инвестировать с небольших сумм, которые в случае дефолта не жалко потерять. Это поможет разобраться с новым инструментом инвестирования, опробовать стратегию.

- Проверять информацию о заемщиках на сайте, в справочных системах оценки контрагентов, в соцсетях. Изучать договор с платформой и проект вместе с юристом.

- Не инвестировать всю сумму в одного заемщика.

- Помнить, что высокая процентная ставка означает и высокий риск невозврата.

- Записывать успешные и неудачные решения для выработки и совершенствования стратегии.

Коротко о краудлендинге

- Краудлендинг — это механизм кредитования бизнес-проектов физическими или юридическими лицами по договорам займа.

- Посредниками между инвесторами и заемщиками выступают инвестиционные платформы, чья деятельность регулируется Центральным Банком России.

- С помощью инвестиционной платформы можно инвестировать денежные средства под 11-31% годовых. Чем выше доходность инвестиций, тем выше и риск.

- Большинство платформ заинтересованы в проведении оценки кредитоспособности потенциальных заемщиков и осуществляют разработку и улучшение как собственных, так и заимствованных скоринговых моделей.

- ТаланИнвест проводит андеррайтинг на предмет платежеспособности заемщика, ликвидности обеспечения, оценивает риски проекта.