В рыночной экономике цены товаров на рынке, ценных бумаг, валюты и недвижимости постоянно меняются. Изменчивость цен характеризуется волатильностью. Рассказываем, как волатильность может пригодиться даже начинающему инвестору.

Что такое волатильность

Волатильность — это изменчивость цены актива на рынке. Она может быть выражена в виде числа: чем чаще и сильнее меняется цена, тем выше будет индикатор волатильности. При этом волатильность не говорит о направлении изменений, то есть будет ли цена актива расти или падать.

Простыми словами, волатильность рубля — это колебания его курса за день, неделю, месяц, год. Волатильность акций — это рост и спад их цен на фондовом рынке.

При подсчете и анализе волатильности важно уточнять период, за который произошли изменения цен. Сравнивать волатильность акций разных компаний нужно за один и тот же период.

Какие активы подвержены волатильности

Колебания цен свойственны любому активу на рынке.

Волатильность связана с потенциальной доходностью и риском. Инвестиции в рынки развивающихся стран более несут большую доходность и более высокие риски. Из-за этого на них часто присутствуют спекулятивные инвесторы. В период нестабильности они покидают рынок, и колебания становятся еще более резкими. Растет волатильность акций местных компаний и валюты. Зрелые и развитые рынки менее волатильны

Чаще всего говорят о волатильности акций и валюты. При этом ценные бумаги непубличных компаний, как правило, менее волатильны, чем публичных. Среди российских компаний самыми волатильными акциями в 2022 году были Ozon, TCS Group, Polymetal и VK. Средняя ежемесячная волатильность каждой из них превышает 20%. Это существенно выше индекса Мосбиржи, который составил 8,8%.

Облигации менее волатильны, чем акции. При этом высокодоходные облигации более волатильны, чем гособлигации.

Недвижимость тоже относится к низковолатильным активам. Инвестировать в недвижимость можно с помощью краудлендинговых платформ, где инвесторы предоставляют застройщикам денежные средства под процент. Платформа ТаланИнвест проверяет платежеспособность заемщиков и информирует инвестора о доходности и рисках проектов.

Зачем инвестору разбираться в волатильности

Трейдерам волатильность позволяет получать доход в краткосрочной перспективе. Они покупают акции или валюту в момент падения цены и продают, когда цена увеличивается.

Высокая волатильность, то есть сильные колебания в короткий период, позволяет заработать на перепродаже больше и быстрее, но связана с высоким риском.

Волатильность стоит иметь в виду и остальным инвесторам. По ее значению можно понять, включать ли актив в инвестиционный портфель и когда это лучше сделать. Но начинающему инвестору лучше вести себя осторожно с высоковолатильными инструментами

Волатильная часть портфеля должна быть долгосрочной, потому что в долгосрочной перспективе рынок растет.

Кроме того, волатильность может позволить инвестору реализовать стратегию усреднения цен. Благодаря колебаниям, можно постепенно снизить среднюю цену покупки финансовых инструментов.

Виды волатильности

В зависимости от значения, волатильность может быть низкой и высокой.

Низкая волатильность означает, что цена актива на протяжении долгого времени находится в узком диапазоне значений. При этом она может расти или снижаться, но очень медленно, без резких скачков. Низкая волатильность говорит о балансе спроса и предложения на рынке.

Высокая волатильность возникает, когда цена на актив существенно меняется за короткий промежуток времени. Она может как резко расти, так и резко падать. Высокая волатильность возникает, когда инвесторы в короткий промежуток времени покупают и продают большое количество активов, то стремясь приобрести побольше, то избавляясь от них. Это происходит под влиянием политических событий, макроэкономических условий, новостей и слухов.

Точные значения, по достижении которых волатильность считается низкой или высокой, могут быть разными у каждого актива. Они зависят от поведения цен в предыдущие периоды.

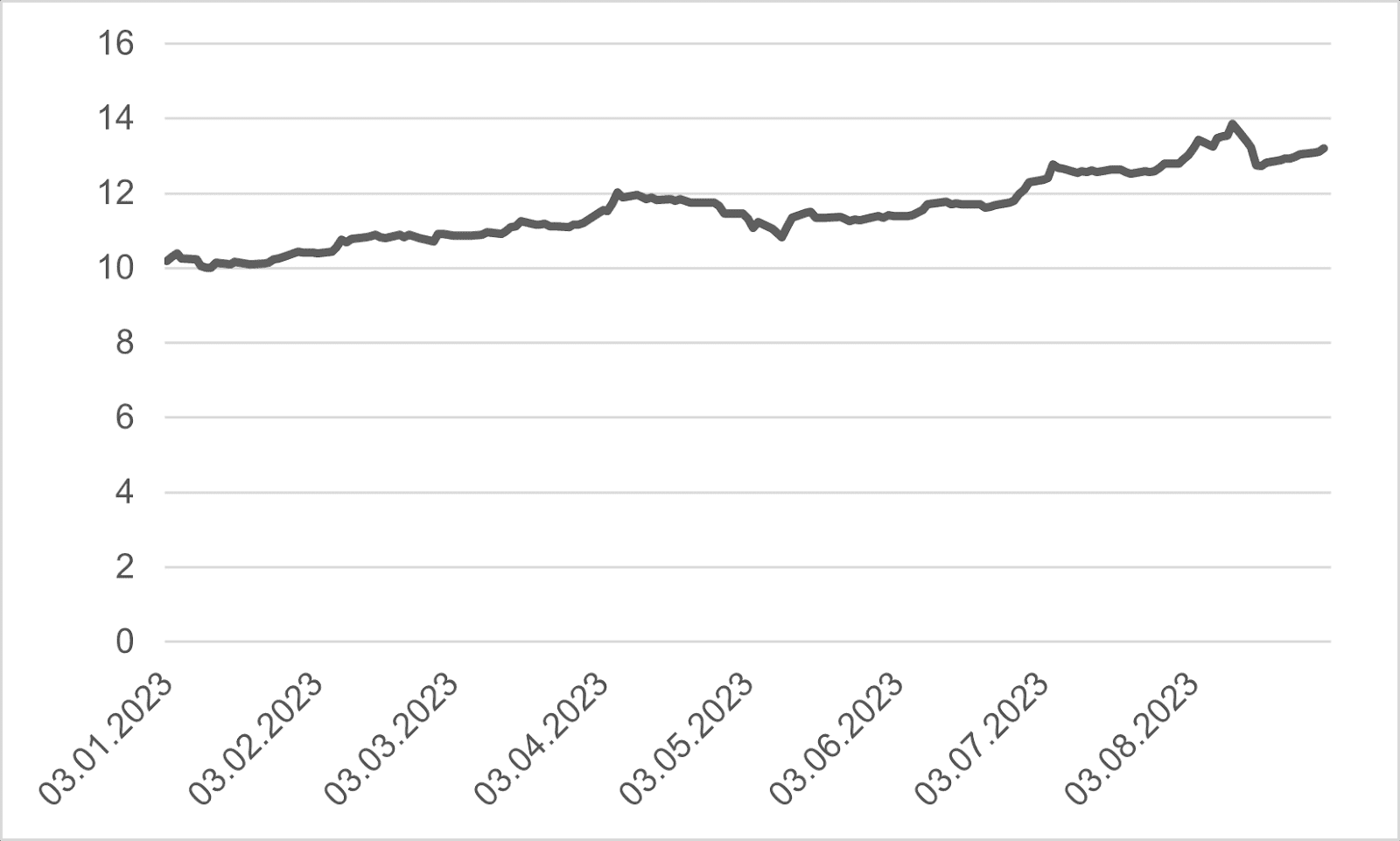

На графике низкая волатильность выглядит как незначительные колебания и плавные линии. О высокой волатильности говорят острые зубцы.

В зависимости от периода, о котором идет речь, волатильность может быть исторической, ожидаемой и ожидаемой исторической.

Историческая волатильность показывает, как менялась цена раньше, на основе данных за предыдущие периоды. Обычно этот период превышает 12 месяцев.

Ожидаемая волатильность — это оценка изменчивости в будущем. Она рассчитывается на основе цен текущего периода. Будущую цену прогнозируют, исходя из предположения, что текущие цены отражают риски.

Ожидаемая историческая волатильность — это прогнозы ожидаемой волатильности, сделанные в прошлых периодах.

Индикаторы

Индикаторы нужны для того, чтобы выразить волатильность в виде числа. Они показывают величину и интенсивность колебаний цен.

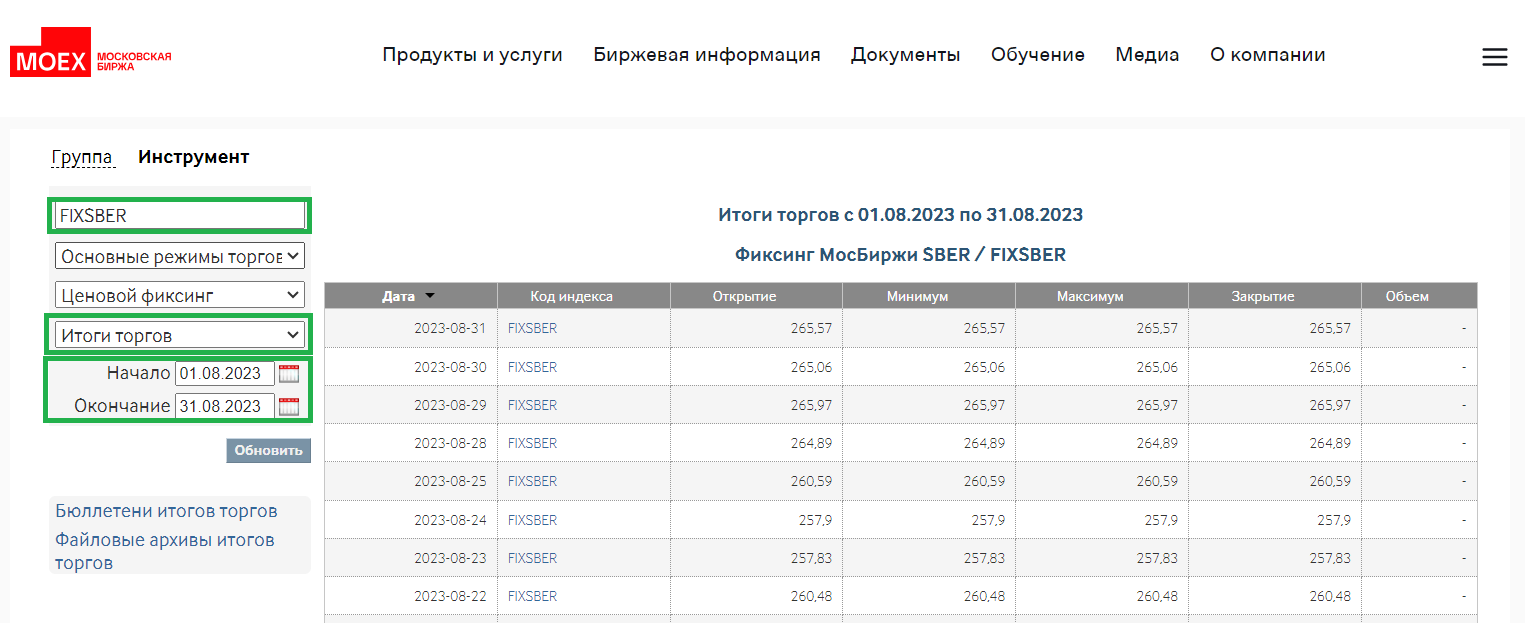

Для расчета волатильности курса акций и валюты нужны данные за интересующий период. Курсы акций российских компаний можно найти на сайте Московской биржи. Чтобы посмотреть историю изменений курса акций компании, нужно ввести ее тикер (короткое название на бирже) на вкладке «Инструмент», выбрать «Итоги торгов» и период.

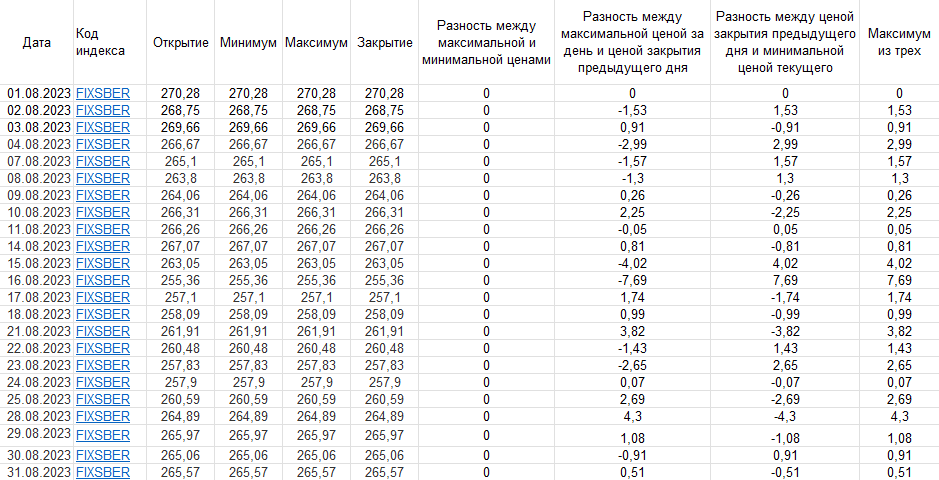

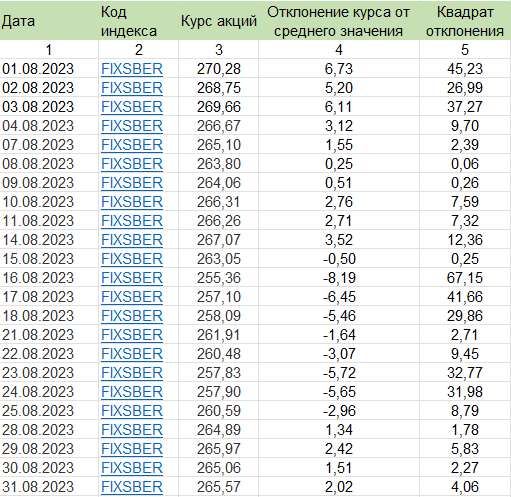

Рассмотрим и подсчитаем основные индикаторы волатильности на примере акций ПАО «Сбербанк» за август 2023 года.

Стандартное (среднеквадратичное) отклонение показывает, на сколько значения за какой-либо период отличаются от среднего. Стандартное отклонение курса ценных бумаг или валюты будет иметь стоимостное выражение — в рублях или долларах.

Чтобы получить величину стандартного отклонения, нужно:

- Найти среднее значение курса акций за период, который будем анализировать.

- Вычесть из каждого значения среднее.

- Возвести разницы в квадрат.

- Сложить их.

- Сумму разделить на количество значений курса акций.

- Взять квадратный корень от результата.

Чем больше стандартное отклонение, тем более изменчив в анализируемом периоде был курс акций.

Пример. Средний курс акций ПАО «Сбербанк» за август составил 263,55 рублей. Из каждого значения курса за период нужно вычесть 263,55, а затем каждую разность возвести в квадрат.

Сумма квадратов отклонений составит 387,75, а их среднее значение — 16,86. Квадратный корень из 16,86, то есть 4,11, будет стандартным отклонением и показателем волатильности. Это означает, что в среднем курс акций «Сбербанка» в течение августа 2023 года менялся на 4 рубля 11 копеек.

В Excel и Google Таблицах можно получить стандартное отклонение одним действием — применив формулу СТАНДОТКЛОН.Г к диапазону курсов акций.

Можно выразить волатильность в виде процентов. Для этого нужно разделить стандартное отклонение на средний курс акций. Волатильность курса акций «Сбербанка» в августе 2023 года — 1,56%.

ATR (Average True Range, средний истинный диапазон) отражает возможное изменение цен актива за выбранный период. Для расчета ATR понадобятся максимальные и минимальные курсы за день. Как и курс в момент закрытия торгов, их можно найти на сайте Мосбиржи.

Обычно ATR рассчитывается за 14 дней, но инвестор может выбрать продолжительность периода в соответствии со своей стратегией. Чтобы рассчитать волатильность на основе ATR, нужно:

- Рассчитать разности между максимальной и минимальными ценами за каждый день торгов.

- Рассчитать разности между максимальной ценой каждого дня торгов и ценой закрытия предыдущего.

- Рассчитать разности между ценой закрытия предыдущего дня и минимальной ценой текущего.

- Выбрать из трех рассчитанных показателей максимум за каждый день торгов.

- Рассчитать среднее значение из полученного диапазона.

Еще один вариант — рассчитать экспоненциальное скользящее среднее. Его преимущество в том, что при расчете больший вес имеют новые значения, чем старые. Для расчета нужен ATR за предыдущий период. Его размещают на сайтах для инвесторов.

Чем выше ATR, тем выше вероятность смены тренда.

Пример. По данным Московской биржи, разница между открытием и закрытием торгов, минимальным и максимальным значением незначительна. Поэтому в расчетах участвуют положительные разницы между текущим курсом и курсом закрытия.

Среднее значение диапазона составляет 1,89. Это значит, что за месяц курс акций ПАО «Сбербанк» менялся в среднем на 1 рубль 89 копеек.

Полосы Боллинджера (Bollinger Bands, BB) — это три линии на графике, которые показывают возможный диапазон цен финансового инструмента. Верхняя линия обозначает верхнюю границу цены, а нижняя — нижнюю. Чем шире полоса, то есть разница между верхней и нижней границей, тем более волатилен актив.

Средняя линия — это направление тренда. Если она идет вверх, а график цен расположен выше линии тренда, то цена актива будет расти. А если линия тренда идет вниз, а график ниже нее, — снижаться.

Значения, из которых состоят линии, рассчитываются на основе скользящей средней и стандартного отклонения. Самостоятельно рассчитывать каждое из них не удастся: полосы строят в программах для инвесторов.

Коротко о главном

- Волатильность показывает, как за определенный период менялся курс акций, валюты или цен на товары. Она выражается в стоимостных единицах или в процентах.

- Традиционно рынки облигаций и недвижимости менее волатильны, чем акции, валюта и криптовалюта.

- Операции с высоковолатильными активами могут принести доход, но связаны с повышенным риском.

- Индикаторы волатильности — стандартное отклонение и ATR — можно рассчитать по диапазону цен с помощью электронных таблиц.