Что такое инвестиционное страхование жизни

Инвестиционное страхование жизни (ИСЖ) — это финансовый продукт, который комбинирует страхование жизни владельца полиса с инвестиционным компонентом, инвестиционная часть может расти со временем. ИСЖ предназначено для увеличения капитала и защиты жизни и здоровья застрахованного лица.

Полисы ИСЖ различаются по набору страховых рисков, то есть случаев, по которым страховщик сделает выплату. Например, смерть, инвалидность, временная нетрудоспособность, социально значимое тяжелое заболевание, ДТП и т.д.

Как инвестиционный продукт ИСЖ предполагает инвестиции в:

- банковский вклад — денежные средства, которые передаются банку с целью сохранения и получения процентного дохода;

- облигации федерального займа (ОФЗ) — долговые ценные бумаги, которые выпускает Минфин России для привлечения денег на финансирование различных проектов. Покупая ОФЗ, инвестор дает взаймы государству, а государство отдает деньги с процентами;

- корпоративные облигации — долговые ценные бумаги, которые выпускаются компаниями для привлечения денег на свою деятельность. Держатель облигации занимает денежные средства компании, а компания выплачивает по ним проценты;

- акции — это доли в уставном капитале компаний, которые продаются на бирже и приносят доход в виде дивидендов и роста цены;

- фьючерсы — это производный финансовый инструмент на бирже купли-продажи базового актива, при заключении контракта стороны устанавливают цену и срок поставки;

- опционы — это контракты на право, но не на обязательство, купить или продать актив по заранее оговоренной цене в будущем.

Полисы ИСЖ являются сложными продуктами с множеством деталей и условий. Начинающие инвесторы иногда проводят аналогию между банковскими вкладами и ИСЖ, но такой подход неверный — у этих двух финансовых продуктов есть принципиальные различия.

Банк России предусмотрел по полисам ИСЖ 30 дней для периода охлаждения (срок, в течение которого страхователь может отказаться от договора и полностью вернуть денежные средства). Связано это с мисселингом — недобросовестными продажами, когда ИСЖ чаще всего предлагают людям старшего поколения как более выгодную альтернативу банковскому вкладу.

При этом часто скрывается информация о том, что гарантированного дохода по этому финансовому продукту нет, а денежные средства не застрахованы государственной системой страхования вкладов. При этом ИСЖ предполагает регулярные взносы, а пропуск очередного платежа может привести к потере ранее внесенных денежных средств.

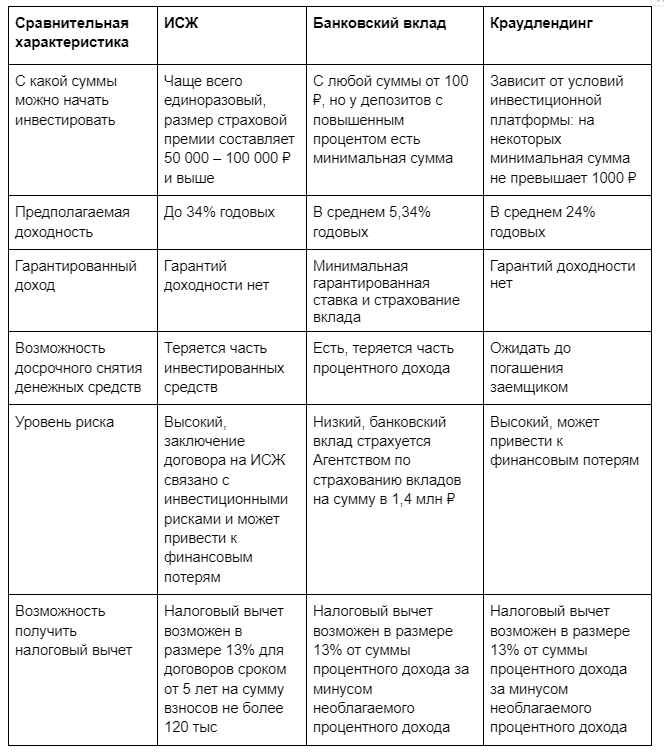

Сравним такие финансовые продукты, как ИСЖ, вклад и краудлендинг (механизм кредитования бизнес-проектов физическими или юридическими лицами по договорам займа):

Какие риски могут быть у полиса ИСЖ

- Просадка или банкротство ценных бумаг в активе. Этот риск покрывается за счет гарантированного фонда, и клиент получает обратно вложенную сумму без инвестиционного дохода. Есть риск потери инвестиционной части страховой премии из-за неудачной инвестиционной стратегии или колебаний на финансовых рынках.

- Отзыв лицензии у страховой компании. Страховые компании с наивысшим уровнем финансовой надежности, как правило, Банк России не лишает лицензий. Но могут быть разные ситуации, когда страховщик не выполнил предписания органа страхового надзора, а регулятор отозвал лицензию. Согласно Закону РФ от 27.11.1992 N 4015-1 «Об организации страхового дела в Российской Федерации», после отзыва лицензии страховщик обязан в течение 45 дней расторгнуть договоры, в течение 6 месяцев вернуть клиентам денежные средства, если это предусмотрено договором.

- Банкротство страховой компании. Этот риск можно снизить, выбрав надежную компанию и проверив в условиях страхования, как будет происходить выплата по договору у компании-перестраховщика. Если страховщик-банкрот будет самостоятельно рассчитываться по обязательствам, есть вероятность, что владелец полиса получит только выкупную сумму.

Кому подойдет ИСЖ

Инвестиционное страхование жизни стоит выбирать клиентам, у которых есть возможность разместить денежные средства на длительный срок, а на непредвиденные расходы сформирована подушка безопасности. Потому что при досрочном расторжении взимаются штрафы, а сумма к возврату будет меньше инвестированной.

Категории клиентов, которым рекомендую оформлять ИСЖ:

- Основному кормильцу семьи, потому что, в случае его смерти или инвалидности, страховая сумма ИСЖ поможет семье обеспечить покрытие расходов на учебу, жилье или другие финансовые обязательства.

- Инвесторам, которые стремятся к росту активов, но не готовы рисковать капиталом в случае снижения рынка. В ИСЖ страховая сумма покрывает просадку активов, компенсируя клиенту вложенную сумму.

- Клиентам, которые ищут налоговые преимущества. Страховая выплата в случае наступления страхового случая или дожития не облагается НДФЛ. Такое правило действует, если страховые премии уплачивал сам застрахованный или его близкие родственники, и если выплата не превышает суммы страховых премий, которые были увеличены на ставку рефинансирования.

Но стоит помнить, что в ИСЖ вы присоединяетесь к готовой стратегии, и нет возможности управлять инвестициями и как-либо влиять на доходность. Поэтому, если хотите самостоятельно участвовать в подборе активов, то нужно выбирать другой финансовый инструмент.

Как выбрать полис ИСЖ

- Проверьте у страховщика наличие лицензии в Едином государственном реестре субъектов страхового дела на сайте Банка России.

- Изучите в интернете историю страховой компании, чтобы убедиться, что она надежна и имеет хорошую репутацию на рынке страхования.

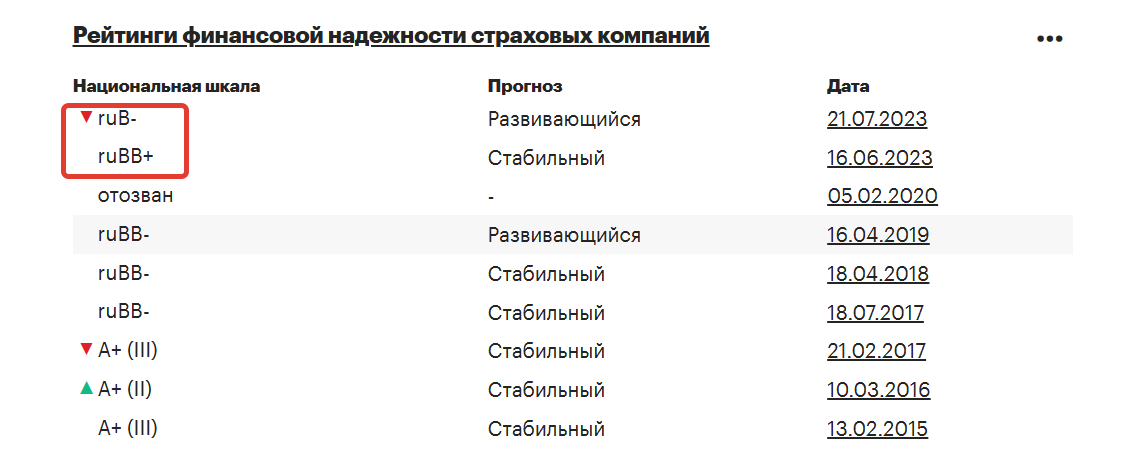

- Проверьте финансовое положение компании, ее стабильность и способность выплачивать страховые возмещения в случае необходимости. Это можно сделать, изучив рейтинги финансовой устойчивости. Например, на сайте кредитного рейтингового агентства «Эксперт РА».

Агентство «Эксперт РА» понизило рейтинг страховой компании, это означает, что финансовая надежность страховщика ухудшилась — была умеренно низкой, а стали низкой. Источник: Компании: ООО СТРАХОВАЯ КОМПАНИЯ «ГЕЛИОС» (raexpert.ru) - Проверьте отзывы клиентов и оценки компании в отношении обслуживания.

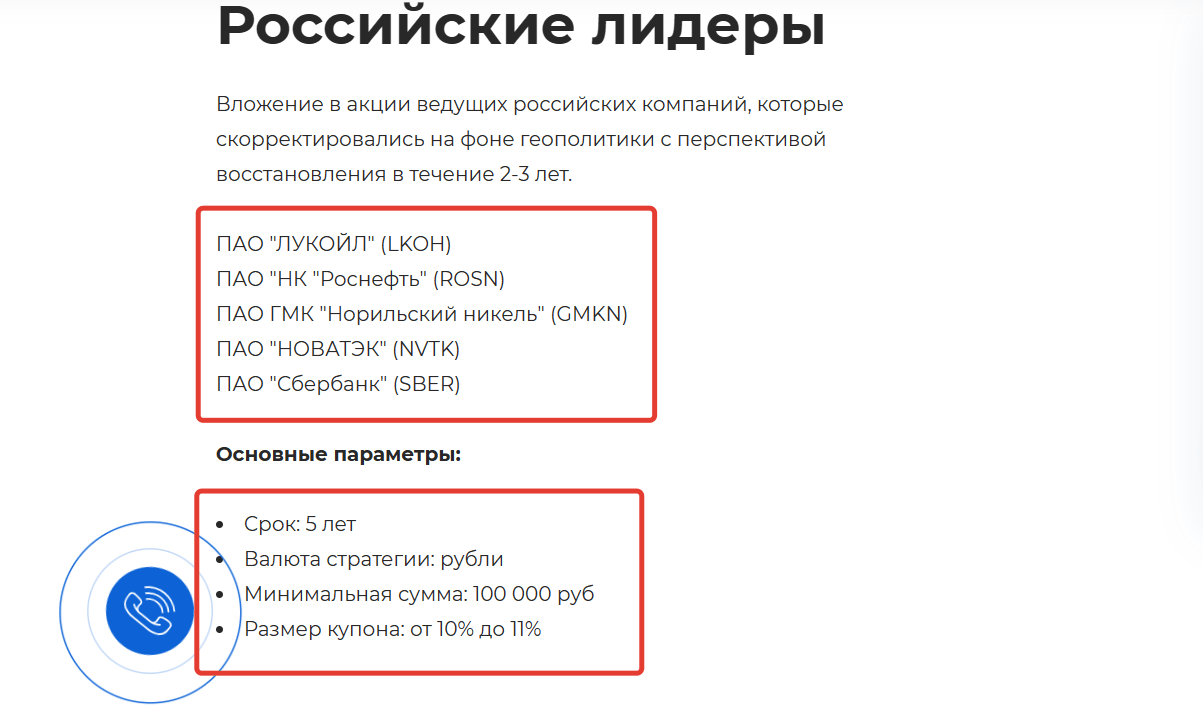

- Внимательно изучите условия договора, какая инвестиционная идея лежит в базовом активе стратегии, какие риски покрываются, какие исключения применяются и какие условия выплаты страхового возмещения, чтобы убедиться, что условия соответствуют вашим потребностям и ожиданиям.

Пример инвестиционной стратегии полиса ИСЖ, при которой денежные средства владельца полиса будут инвестированы в акции крупных, ликвидных и надёжных компаний со стабильными показателями доходности. Источник: Инвестиционное страхование жизни (ИСЖ), купить полис в компании Инлайф страхование жизни (in-life.ru)

Из чего состоит доход по ИСЖ

Доходность ИСЖ не гарантирована и может зависеть от различных факторов, включая выбранную стратегию инвестирования и рыночные условия.

Банк России как регулятор определяет требования к инструментам фондового и срочного рынков, с которыми могут работать страховщики. Это надежные и ликвидные инструменты: ОФЗ, муниципальные и корпоративные облигации, фонды, депозиты, акции из котировального списка высшего уровня, опционы и фьючерсы.

| Доход от облигаций и депозитов становится основой для гарантированного фонда, а доход от акций, фондов, фьючерсов и опционов — основой инвестиционного фонда.

При этом активы инвестиционного фонда не гарантируют, что владелец полиса получит доходность. Но при отрицательной доходности, в случае длительного кризиса, за счет гарантированного фонда капитал владельца полиса будет сохранен. |

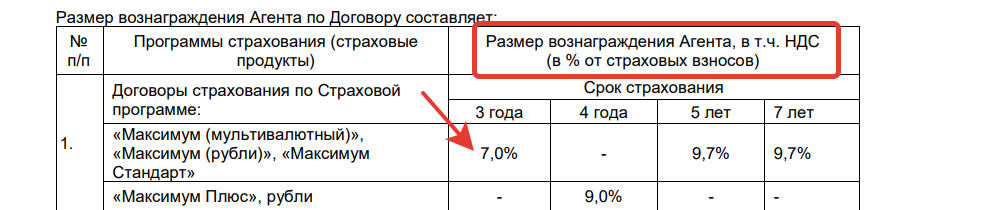

Часть от страховой премии по ИСЖ уходит на расходы страховщика и комиссию агенту-продавцу полиса. Еще часть уходит в резервный фонд, как правило, 1–2%. Из этого резервного фонда страховщик выплачивает возмещение при наступлении страхового случая. Оставшаяся часть страховой премии распределяется между гарантированным и инвестиционным фондами.

Какие есть возможности для доходности в ИСЖ:

Один из основных источников дохода в ИСЖ — это рост стоимости инвестиционного компонента.

В зависимости от условий полиса, страховая компания может выплачивать дивиденды или проценты на инвестиционный компонент полиса. Эти выплаты могут стать источником дополнительного дохода для застрахованного лица.

Доля инвестиционного дохода, которую получит застрахованное лицо называется коэффициентом участия (КУ). Чем выше КУ, тем выше потенциальная выгода для застрахованного лица. При этом владелец полиса может сам выбирать инвестиционную стратегию, а величина КУ может отличаться в разных программах ИСЖ.

| Например, инвестор приобрел полис ИСЖ на 3 года с разовым взносом в 200 000 ₽.

Из этой суммы: 10 000 ₽ ушло на комиссии агенту и страховщику 10 000 ₽ — в резервный фонд на страховое возмещение 120 000 ₽ — в гарантийный фонд в низкорисковые инвестиционные инструменты 60 000 ₽ — в инвестиционный фонд в высокорисковые инвестиции Инвестор выбрал инвестиционную программу с КУ равным 50%. Инвестиционная стратегия оказалась удачной, и за 3 года доходность по полису составила 30%. В итоге инвестор получит: 200 000 ₽ + 54 000 ₽ × 50% = 227 000 ₽. |

При выборе программы ИСЖ не стоит опираться только на коэффициент КУ. Есть вероятность, что программа с более высоким КУ может оказаться менее выгодной для владельца полиса из-за выбора неудачной стратегии. Чем выше потенциал доходности у активов, тем меньше будет величина КУ в данной стратегии.

| Например, инвестор выбрал полис ИСЖ с КУ равным 80%. При этом доходность по данной стратегии оказалась низкой и составила за весь срок действия договора 5%.

Владелец полиса получит:100 000 ₽ × 5% × 80% = 4000 ₽ Если бы инвестор выбрал другой полис с КУ в 50%, который принес бы доходность в размере 30% от стоимости полиса, то получил бы: 100 000 ₽ × 30% × 50% = 15 000 ₽ |

Плюсы ИСЖ

- Защита денежных средств. Некоторые страховщики предлагают полисы ИСЖ с защитой капитала в 100% — страховая компания гарантирует по окончанию срока действия договора возврат всей суммы внесенных денежных средств. При других видах инвестирования есть риск получить финансовые убытки.

- Страховая защита в непредвиденном случае. Если с владельцем полиса случается страховой случай, страховщик выплачивает страховую сумму или сумму страхового возмещения финансовым бенефициарам, которые указаны в полисе.

- Неприкосновенность денежных средств от претензий третьих лиц. ИСЖ при разводе не выступает общим нажитым имуществом и не подлежит разделу. Также денежные средства, внесенные по полису ИСЖ, не подлежат аресту, конфискации или взысканию по решению суда.

- Возможность получить инвестиционный доход. Часть суммы, уплачиваемой за ИСЖ, может быть инвестирована в фонды, ценные бумаги или другие активы. Изменение стоимости активов отражается на стоимости инвестиционного компонента ИСЖ. Поэтому застрахованное лицо может получить доходность от роста актива.

- Возможность получить налоговый вычет. На программы ИСЖ сроком от 5 лет можно получить налоговый вычет в размере 13% от суммы уплаченной страховой премии. Сумма, на которую предоставляется налоговый вычет, составляет 120 000 ₽ или 15 600 ₽ дополнительного дохода за каждый год, начиная со второго года.

- Возможность назначить выгодоприобретателя по полису. Владелец полиса имеет право назначить любое лицо как выгодоприобретателя в случае смерти застрахованного лица. Страховщик в течение месяца после получения документов, подтверждающих страховой случай, обязан выплатить страховую сумму указанному в полисе лицу, а не законным наследникам.

Минусы ИСЖ

- Незащищенность денежных средств. Страховые премии не являются вкладом и не защищаются Агентством страхования вкладов.

- Сравнительно высокие взносы. Премии по ИСЖ выше по сравнению с другими инвестиционными или страховыми продуктами. Часть премии идет на покрытие страховой защиты, а часть — на инвестиционный компонент.

- Ограничение по страховым рискам. В сравнении со страхованием жизни и здоровья, ИСЖ имеют меньший перечень страховых рисков, по которым страховщик будет производить выплаты.

- Невыгодные условия при досрочном расторжении договора. При досрочном снятии денежных средств при расторжении полиса инвестор получает выкупную сумму, а часть собственных денежных средств теряет.

- Непрогнозируемая доходность. В ИСЖ предусмотрен инвестиционный доход, но гарантий на него нет. Поэтому при снижении рыночной стоимости актива внутри стратегии есть вероятность, что по окончанию программы застрахованный получит только свои инвестированные денежные средства без дохода.

- Ограничения по участию в процессе инвестирования. Чем выше потенциальная доходность актива, тем меньше коэффициент участия. Соответственно, на более доходных стратегиях результаты инвестирования зависят от рыночных условий и выбранных страховой компанией инвестиционных стратегий. Поэтому инвестор может получить доходность меньше ожидаемой.

Какую альтернативу ИСЖ можно рассмотреть

Один из довольно новых и популярных способов инвестирования — краудлендинг. Только за 2022 год это направление в России выросло в 1,5 раза. Инструменты краудлендинга помогают бизнесу привлечь денежные средства без участия банковских структур, а инвесторам — получить доходность.

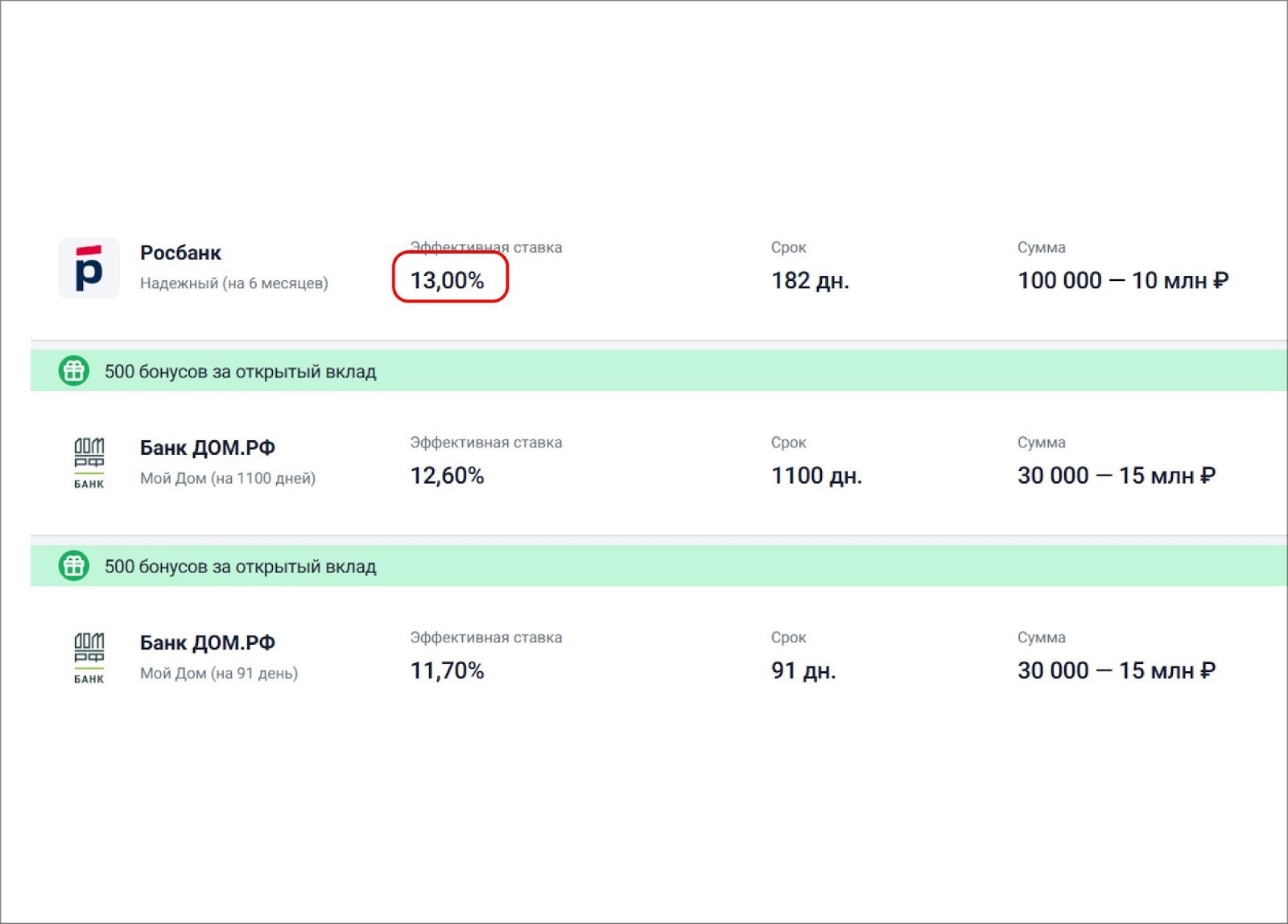

В краудлендинге инвесторов привлекает доходность, которая выше, чем по банковским вкладам, и возможность выбирать самостоятельно инвестиционные проекты.

Еще один мотив — причастность инвесторов к развитию экономики страны. Краудлендинг используется как инструмент дополнительного финансирования бизнеса. С его помощью финансируются преимущественно малые и средние предприятия, которым необходимо быстрое и часто кратковременное пополнение оборотных средств, чтобы увеличить объемы производства, сформировать запасы сырья, погасить неожиданные расходы в основной деятельности и не останавливать производство и т.д.

Условия инвестиционных платформ прозрачны, и деятельность регулируется Банком России. При этом доходность заранее известна, а инвестор не платит платформе комиссию — вознаграждение оператору инвестиционной платформы оплачивает заемщик.

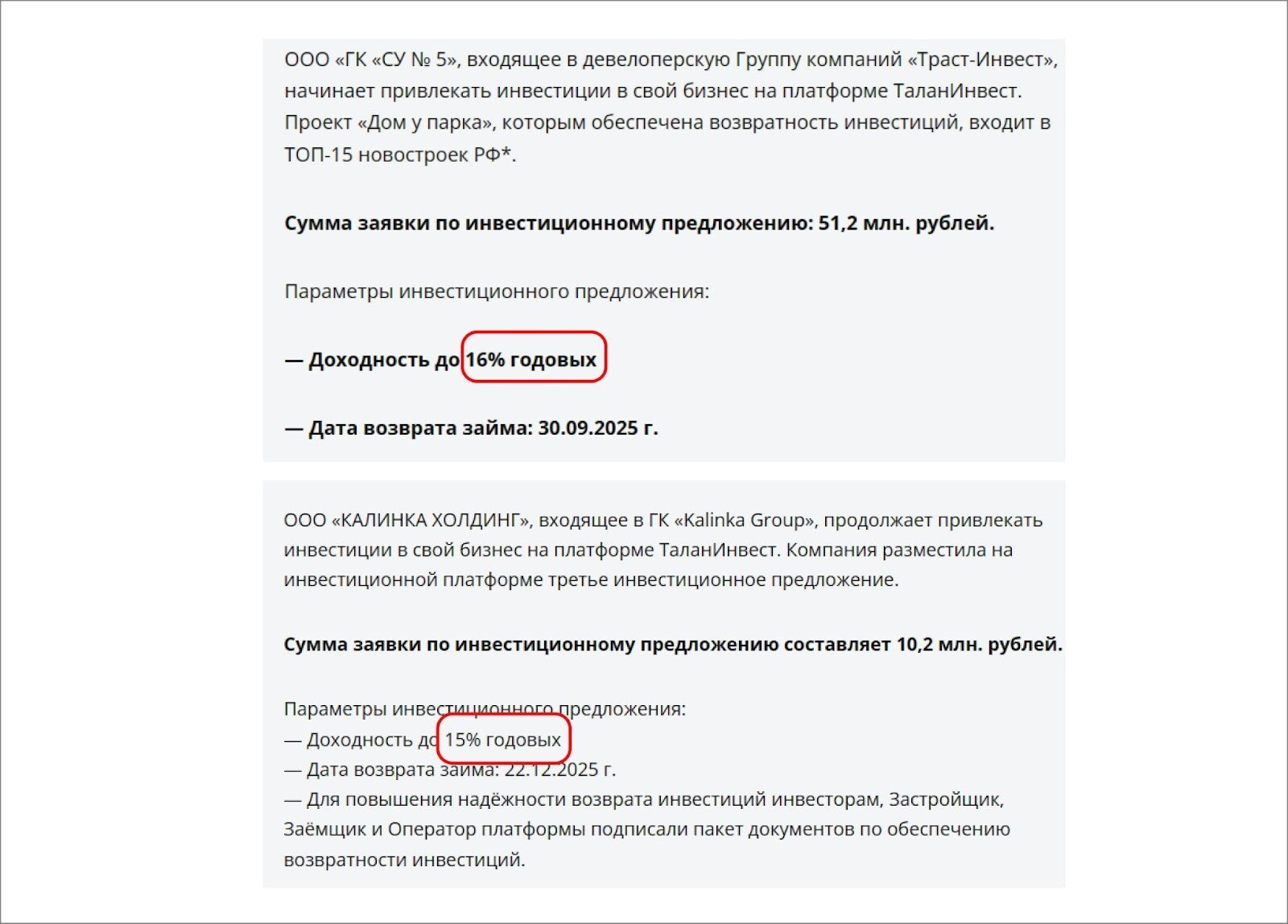

Например, инвестиционная платформа ТаланИнвест выступает посредником между частным инвестором и заемщиком, проверяет финансовую надежность и юридическую чистоту заемщика и за размещение инвестиционного проекта комиссию оплачивает заемщик, инвестор же получает процентную доходность полностью.

Также, если возникнут проблемы с возвратом займа, то инвестор не останется один на один с недобросовестным заемщиком. В таких случаях инвестиционная платформа действует через суд, чтобы вернуть денежные средства инвестору. Но инвестиционная платформа не может гарантировать инвестору безубыточность. Если через суд взыскать денежные средства не получится, инвестор потерпит финансовые убытки.

Какую инвестплатформу выбрать на долгосрок

По состоянию на 19 сентября 2023 года в реестре Банка России зарегистрировано более 70 операторов инвестиционных платформ. И у каждой платформы своя специфика: кто берет займы, какие сроки и лимит для одного заемщика, какая доходность по инвестиционному проекту и т.д.

Распространены платформы, которые ориентированы на инвестирование в коммерческую недвижимость, осуществление ремонтных работ, оптовую и розничную торговлю. При этом потенциальная выгода от инвестирования через инвестплатформы зависит от рисков в проекте: чем выше доходность, тем выше риски.

Если же инвестор придерживается стратегии с умеренным уровнем риска и желает инвестировать в социально значимые проекты, то стоит рассмотреть инвестиции через инвестплатформу ТаланИнвест.

На большинстве платформ разброс заемщиков такой: от торговли продуктами питания до производства резиновых изделий. Инвестплатформа ТаланИнвест работает только с заемщиками-застройщиками и не пытается охватить все отрасли экономики. За счет нишевания платформа наращивает компетенции конкретно в оценке инвестиционных строительных проектов многоэтажных жилых комплексов.

ТаланИнвест размещает инвестиционные проекты, в которых застройщик строит по эскроу. Если на платформу придет заемщик с проектом строительства коттеджного поселка, то ТаланИнвест откажет, так как застройщик строит не по эскроу.

Доходность инвестиций через ТаланИнвест составляет до 16%. Есть инвестплатформы с более высокой доходностью, но они не специализируются на работе с застройщиками, а ТаланИнвест может предлагать инвесторам надежные проекты в сфере строительства.

Коротко об инвестиционном страховании жизни

- ИСЖ подойдет тем инвесторам, у которых есть подушка безопасности и они готовы разместить денежные средства на длительный срок, так как при досрочном расторжении договора владелец полиса недополучит часть своего капитала.

- При выборе полиса ИСЖ нужно учитывать условия досрочного расторжения, перечень страховых рисков, по которым страховщик будет делать выплаты, есть ли опция защиты капитала, какие страховщик предлагает стратегии инвестирования.

- Преимущества полиса: защита капитала инвестора, наличие страховой защиты для владельца полиса, возможность получить инвестиционный доход и оформить налоговый вычет, возможность назначить любого выгодоприобретателя по полису, денежные средства полиса не подлежат аресту, взысканию или конфискации.

- Минусы: страховые премии не защищаются Агентством страхования вкладов, достаточно высокие страховые премии, при досрочном расторжении договора часть капитала теряется, а доходность не гарантируется, есть ограничения по участию в инвестировании.

- ИСЖ — это сложный продукт, поэтому перед покупкой нужно проверить лицензию страховщика, посмотреть рейтинг финансовой устойчивости, поискать в интернете отзывы клиентов.