Деривативы — это потенциал для инвестора получить высокую доходность, но торговать этими финансовыми инструментами все же сложнее, чем базовыми активами. Деривативные сделки позволяют участникам рынка минимизировать риски, хеджировать базовые активы, получить доступ к новым рынкам и активам, заработать на спекуляции производными финансовыми инструментами. Но при этом в сделке одна из сторон сделки все равно получит убыток, а к рыночным стандартным рискам добавляются деривативные. Рассказываем в статье, что такое деривативы, какие есть виды, для чего нужны, какие риски возникают при торговле деривативами.

Что такое дериватив простыми словами

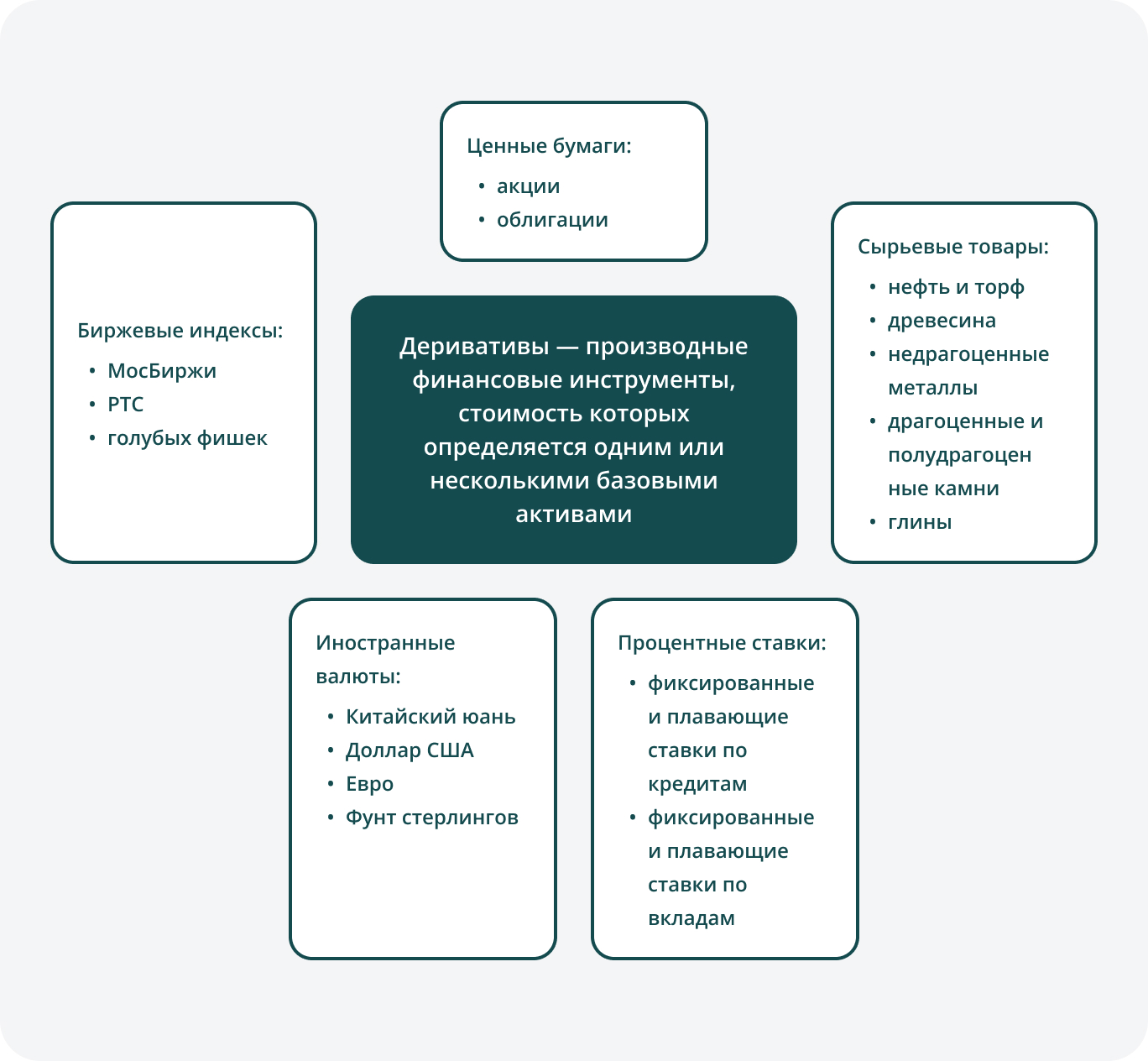

Дериватив — это финансовый инструмент, в основе которого лежит стоимость базового актива. Производный финансовый инструмент (ПФИ) дает право или обязывает провести в будущем определенную финансовую операцию.

Стоимость дериватива определяется стоимостью базового актива. Например, если говорить о фьючерсном контракте на акции, то цена дериватива (сам фьючерс) будет определяться стоимостью этих акций на рынке.

Разберем сделки с деривативами. Примеры:

- Покупатель приехал в магазин стройматериалов, чтобы купить напольное покрытие в дом, но в наличии не оказалось нужного цвета. Тогда покупатель заказывает у продавца товар и вносит аванс, чтобы гарантировать покупку в будущем. Покупатель с продавцом заключают сделку на поставку напольного покрытия по текущей цене. Через месяц придет товар, и покупатель сможет его выкупить по оговоренной цене, даже если на рынке за этот период цена на товар вырастет.

- Сельскохозяйственный производитель, который специализируется на выращивании зерна, ожидает урожай в ближайшие месяцы и планирует продать его на рынке. Но есть риск, что цена на зерно может снизиться, если будет урожайный сезон и возникнет избыточное предложение от конкурентов. Чтобы защититься от риска падения цены, производитель уже сейчас ищет покупателей. Заключает с ними соглашение о покупке зерна после жатвы, но по текущим ценам. Для покупателей данная сделка также выгодна, так как защищает от риска повышения цен на зерно.

Базовые активы производных контрактов

Для чего нужны производные финансовые инструменты

Деривативные контракты заключают как частные инвесторы, так и юрлица. Частные инвесторы, как правило, стремятся извлечь выгоду из спреда (разницы цен). Допустим, одна группа инвесторов может предполагать, что цена на драгоценные металлы поднимется вверх через месяц, а другая — что цена снизится. В итоге предположения одной группы инвесторов оказываются верны, и она получает прибыль.

Компании с помощью ПФИ снижают неясность в отношении цен в будущих периодах на товары или сырье и минимизируют операционные риски. Предположим, что логистическая компания специализируется на доставке товаров, и ее деятельность в значительной степени зависит от транспортных расходов, в том числе и расходов на топливо. Бизнес имеет вероятность столкнуться с операционным риском в виде резкого увеличения рыночных цен на топливо, что может привести к значительному росту издержек. Чтобы смягчить воздействие риска колебания цен на топливо, компания может воспользоваться ПФИ в виде фьючерса на нефть.

Разберем подробнее, для каких торговых стратегий выбирают деривативы:

Хеджирование. Трейдеры, инвесторы или компании могут использовать ПФИ для хеджирования. А именно открывать вторую позицию, которая станет прибыльной, если первая позиция начнет приносить убытки. Таким образом, можно снизить риски недополучения прибыли, и ограничить убытки в целом, не закрывая первоначальную позицию.

Например, нефтегазовая компания желает зафиксировать цену на сырье из-за прогнозов снижения цен на нефть и сопутствующие нефтепродукты. Компания находит покупателя и заключает с ним сделку с условием, что продаст будущую поставку сырья по установленной цене на определенную дату. Так, нефтегазовая компания снижает неопределенность относительно будущих рыночных условий — хеджирует рыночные риски.

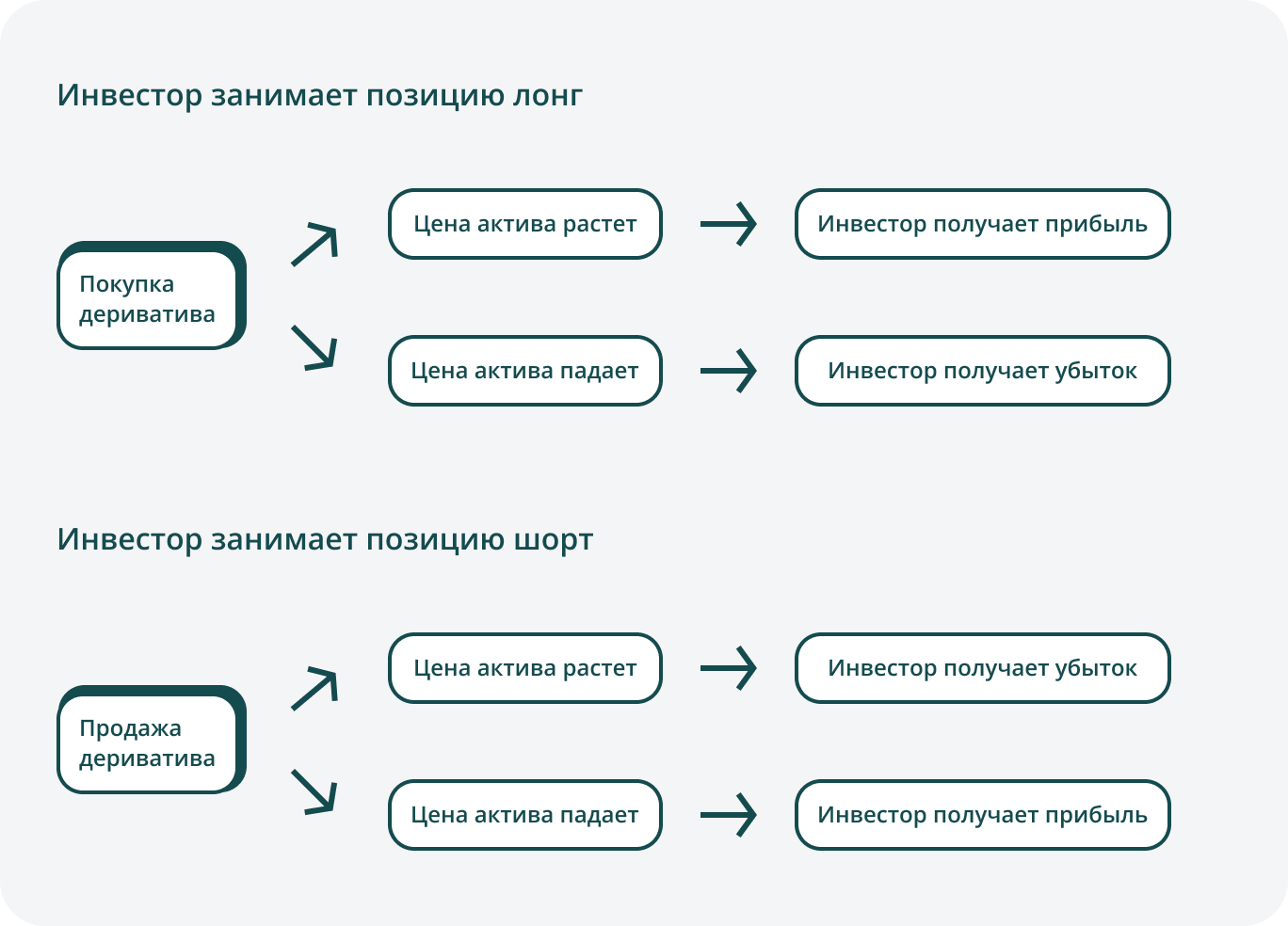

Спекуляции. Преимущество спекулятивных сделок в том, что трейдеру нет необходимости владеть активами. И есть возможность получить прибыль (или убыток) от операций с различными финансовыми активами на основе собственного прогноза относительно направления движения рынка. Трейдер либо покупает, либо продает ПФИ в надежде на то, что прогноз окажется верным.

Например, трейдер считает, что в ближайшие недели индекс МосБиржи будет расти. Он может купить фьючерс на индекс МосБиржи и занять позицию лонг. Другой трейдер, наоборот, предполагает, что индекс МосБиржи, вероятнее всего, упадет, и покупает фьючерсный контракт на продажу. Когда актив упадет в цене, то второй инвестор продаст фьючерс (сделает короткую позицию).

Торговля на растущих и падающих рынках. С помощью деривативов участники рынка могут торговать и получать прибыль (или убытки) на фоне неопределенности экономики и волатильности рынка.

Например, участник рынка предполагает, что цена актива вырастет, он открывает позицию лонг и покупает активы. Если трейдер предполагает, что цена актива пойдет вниз, то занимает позицию шорт, и продает активы.

Виды деривативных контрактов

В зависимости от условий и юридических терминов, мировой рынок деривативов можно разделить на две части, а именно:

Биржевые деривативы. Это производные контракты, сделки по которым проводятся на организованном рынке. Например, стандартизированные фьючерсные или опционные договоры торгуются на организованных рынках, поэтому требуют первоначального взноса при заключении контракта в качестве маржи.

Инвесторы и трейдеры отдают предпочтение биржевым ПФИ. Так как деривативные сделки, которые заключаются на организованных торгах, имеют стандартные условия и прозрачное ценообразование, что снижает вероятность недобросовестных действий финансовых организаций (брокеров и управляющих), заключающих такие сделки за счет клиентов.

Внебиржевые деривативы. Это частные сделки между сторонами. Основное различие между биржевой и внебиржевой торговлей заключается в месте проведения торгов — внебиржевая торговля не предполагает торговых операций на организованном рынке.

Во внебиржевой сделке обычно отсутствуют посредники. Внебиржевые сделки не так стандартизированы, как биржевые деривативы. Поэтому могут быть откорректированы и адаптированы согласно торговым потребностям сторон, участвующих в сделке.

На финансовом рынке есть четыре основных вида деривативов — фьючерсы, опционы, форварды, свопы. Частные инвесторы обычно имеют дело непосредственно с фьючерсными и опционными контрактами. Сравним характеристики деривативов:

| Вид дериватива | Определение | Основные характеристики | Пример применения |

| Фьючерсный контракт | Соглашение, при котором стороны обязуются

купить или продать актив (например, сырьевой товар или иностранную валюту) |

Стандартизированный размер и срок контракта

Обязательства по совершению сделки в будущем |

Компания защищается от волатильности цен на сырьевые товары |

| Опционный договор | Право (без обязательства) купить или продать актив по определенной цене в течение определенного периода времени | Инвестор платит премию продавцу за возможность совершить сделку на условиях опциона

Инвестор не обязан совершать сделку |

Инвестор может защитить себя от падения цены актива или зафиксировать цену его покупки |

| Форвардный контракт | Соглашение между покупателем и продавцом актива о его будущей купле-продаже по определенной цене | Нестандартизированные условия, которые могут настраиваться под конкретную сделку

У сторон есть обязательства выполнения сделки в будущем |

Финансовые организации используют форварды для защиты от валютных колебаний |

| Своп | Соглашение об обмене денежными потоками, связанными с различными активами или процентными ставками | Одна из участвующих сторон защищается от процентного или валютного риска, другая — получает фиксированный доход | Компании проводят своп-сделки, чтобы обмениваться потоками процентов или валют |

Риски производных финансовых инструментов

ПФИ имеют высокий потенциал доходности, но их использование взаимосвязано с определенными рисками. Рассмотрим основные из них:

Рыночный риск — колебание цен на базовый актив, на основе которого создан дериватив, может привести к снижению стоимости ПФИ. В результате инвестор может потерять свой капитал. Например, существует риск снижения стоимости акций компании из-за негативного новостного фона в отрасли.

Кредитный риск — происходит, если контрагент, с которым заключен договор по деривативу, не выполняет свои обязательства. Например, из-за большой дебиторской задолженности контрагент не имеет возможности выполнить собственные обязательства.

Низкая ликвидность — некоторые деривативы сложно купить или продать, что затрудняет закрытие позиций и приводит к потере инвестиционного капитала. Так есть вероятность, что участник рынка не сможет закрыть свои позиции своевременно, и это приведет к убыткам.

Операционный риск — взаимосвязан с возможными ошибками при заключении контрактов с ПФИ, которые могут вызвать убытки участников рынка. Если бизнес некачественно оценил риски поставок и контрагентов, то, как следствие, будет потеря денежных средств.

Риск изменения законодательства — возникает вероятность того, что новеллы нормативных документов в области деривативов могут существенно повлиять на финансовые результаты одной или нескольких компаний. Подобные изменения, в свою очередь, имеют негативные последствия для инвесторов, которые принимали инвестиционные решения в отношении данных компаний.

Инвесторам с низкой толерантностью к риску или тем, кто только начинает инвестировать, стоит обратить внимание на менее волатильные инвестиционные инструменты. Например, инвестировать в недвижимость на краудплатформе. ТаланИнвест — инвестиционная платформа, которая работает с заемщиками в строительном секторе. ТаланИнвест оценивает проект заемщика и информирует инвесторов о рисках и будущей доходности: она может составить до 17% годовых.

Коротко о главном

- Дериватив — это производный инструмент от стоимости базового актива (товара, сырья, ценной бумаги, индекса, процентной ставки, курса валюты).

- ПФИ дает право или обязательство произвести какую-либо финансовую сделку в будущем.

- Деривативами торгуют как частные инвесторы, так и юрлица с целью хеджировать риски, заработать на сделках на растущих и падающих рынках, для спекулирования.

- На финансовом рынке есть четыре основных вида деривативов — фьючерсы, опционы, форварды, свопы. Частные инвесторы обычно имеют дело непосредственно с фьючерсными и опционными контрактами.

Материал носит информационный характер и не является индивидуальной инвестиционной рекомендацией.

Инвестиционная платформа ТаланИнвест по адресу: https://talaninvest.ru/

ООО «ТаланИнвест» ИНН 1841096768, ОГРН 1201800024480. Заключение с использованием инвестиционной платформы договоров, по которым привлекаются инвестиции, является высокорискованным и может привести к потере инвестиций в полном объеме.