Инструменты маржинальной торговли позволяют торговать на заемные средства, защищать позиции от нежелательных движений цен на активы, а также дают возможность извлечь выгоду от ценовых колебаний. Данная стратегия создает для инвестора потенциал получать больше прибыли, но и имеет значительные риски потери капитала.

Анна Луч, независимый финансовый консультант, внутренний аудитор, методолог бизнес-процессов Сбера, рассказала, что такое маржинальная торговля, какие риски есть в сделках с кредитным плечом, и как их избежать.

Что такое маржинальная торговля

Маржинальная торговля — метод биржевой торговли, который позволяет совершать сделки с активами, даже если у инвестора нет достаточного количества денежных средств для покупки или необходимых активов для продажи.

Другими словами, маржинальная торговля подразумевает использование брокерских займов с целью увеличения собственного рабочего капитала на бирже. Также такие операции называют торговлей с кредитным плечом или сделкой с непокрытой позицией.

Заем обычно выдается под залог активов (денежных средств или ценных бумаг) инвестора, которые находятся на брокерском счете. Активы блокируются в качестве залога по кредиту. Этот залог называется маржей, и она пересчитывается каждый раз, когда инвестор открывает новую позицию.

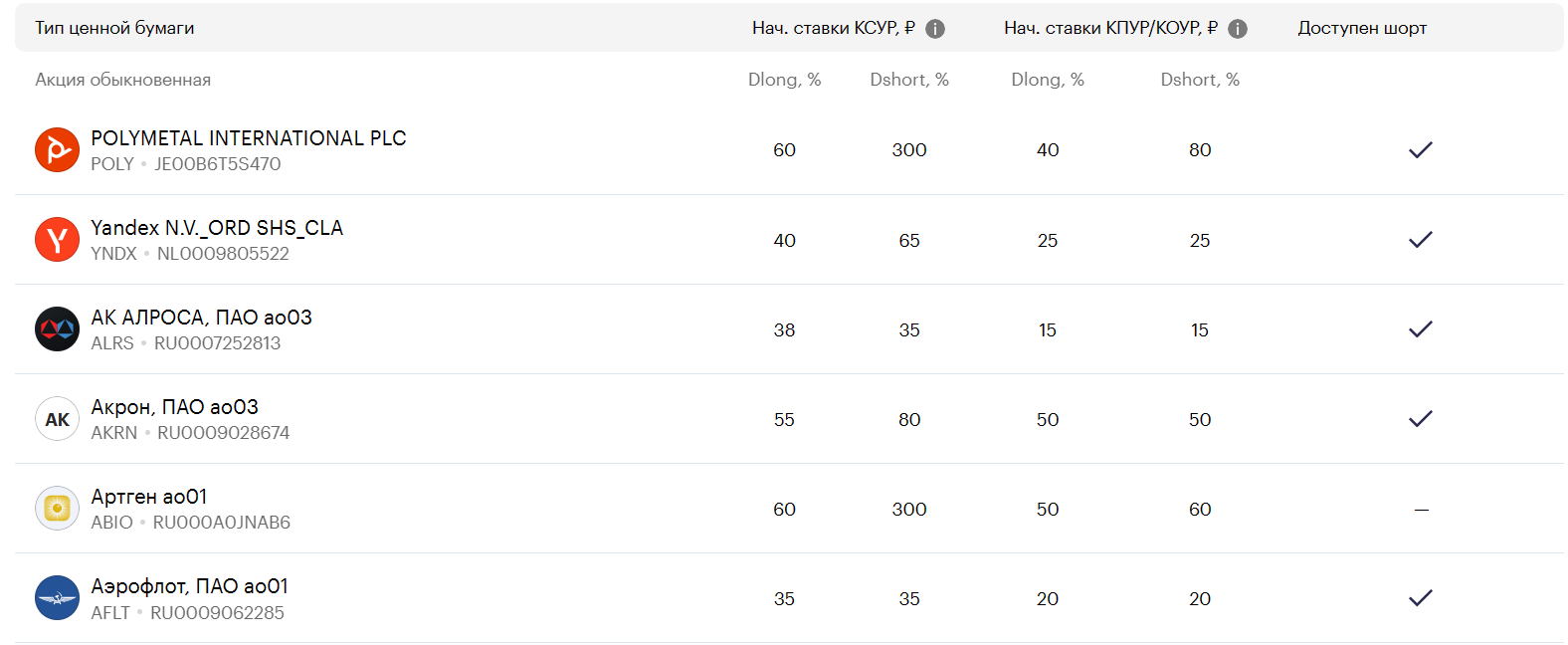

Брокеры публикуют перечни ценных бумаг, драгметаллов, иностранных валют, которые могут выступать обеспечением, и с которыми можно проводить маржинальные сделки.

Как работают сделки с плечом

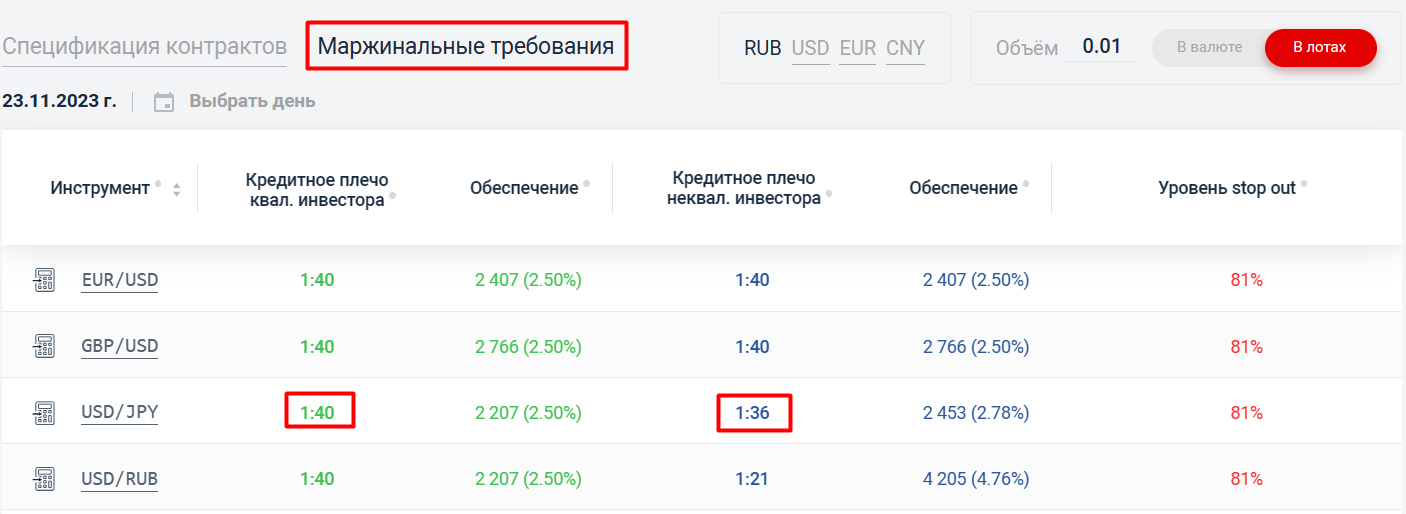

Кредитное плечо — это соотношение между собственными средствами инвестора и заемными средствами, которые предоставляет брокер. Торговля с кредитным плечом распространена на различных финансовых рынках, таких как фондовый, срочный и валютный.

Такая торговля выгодна для обеих сторон: инвестор получает прибыль больше по сравнению с заключением сделок только на собственный капитал, а брокер увеличивает объемы торгов и получает комиссионный доход. Таким образом, обе стороны получают выгоду.

Например, трейдер планирует заключить сделку по валютной паре USD/JPY в размере 1 лота. Исходя из маржинальных требований, получается, что кредитное плечо составляет 1:40. То есть на каждый доллар США собственного капитала трейдер получит 40 заемных. Что позволит заключить сделку в объеме, который значительно превысит его депозит.

Маржинальная торговля подразумевает два вида позиций: длинную (лонг) и короткую (шорт). Ключевое отличие между ними состоит в принципе приобретения активов.

Сделки в лонг

Маржинальная торговля в лонг — покупка активов с целью получения прибыли за счет роста стоимости. При покупке актива с использованием кредитного плеча инвестор вносит только часть стоимости актива, а остальная сумма предоставляется брокером в виде займа.

Например, инвестор планирует покупать 100 акций компании по цене 1000 ₽ за акцию. При этом он использует кредитное плечо 1:1, и должен внести только 50% от стоимости акций, то есть 50 000 ₽. Остальную сумму предоставляет брокер.

Если котировка акций вырастет на 10%, то их стоимость составит 1100 ₽ за акцию. Общая стоимость акций будет 110 000 ₽. Если инвестор продаст акции по этой цене, он получит прибыль в размере 10 000 ₽. Эта прибыль в 2 раза больше прибыли, которую инвестор получил бы, торгуя только за счет собственных средств.

Но торговля в лонг также связана с повышенным риском. Если цена актива упадет, инвестор может получить убытки, превышающие его первоначальный депозит.

Если котировка акций упадет на 10%, то их стоимость составит 900 ₽ за акцию, а общая стоимость — 90 000 ₽. Если инвестор продаст ценные бумаги по этой котировке, он получит убытки в размере 10 000 ₽, что составляет 20% от первоначального капитала инвестора.

Сделки в шорт

Маржинальная торговля в шорт — продажа активов с целью получения прибыли за счет снижения стоимости. Данный вид торговли предполагает, что инвестор продает активы, которыми он не владеет. Инвестор занимает у брокера активы и продает их на финансовом рынке. Если цена активов действительно упадет, инвестор сможет купить их дешевле и вернуть брокеру активы, получив прибыль.

Например, у инвестора на счету 10 000 ₽, и есть предположение о том, что акции компании «Пром» снизятся в цене. Сейчас акции стоят 1000 ₽ за штуку. Тогда инвестор занимает у брокера 50 акций и продает их за 50 000 ₽, а 10 000 ₽ начального капитала и купленные акции выступают залогом. Если цена упадет на 10% и станет 900 ₽, то инвестор снова покупает 50 акций компании «Пром», но уже дешевле, и возвращает их брокеру. Прибыль составляет 5000 ₽ или 50% от собственного капитала инвестора.

Маржинальная торговля акциями в шорт также связана с повышенным риском. Если цена актива вырастет, инвестор может получить убытки, превышающие его первоначальный депозит. Допустим, акции выросли до 1300 ₽ за штуку, тогда убыток инвестора будет 15 000 ₽, что составляет 150% от первоначального капитала.

Плюсы и минусы маржинальной торговли

Преимущества маржинальной торговли дают возможность:

- Увеличить прибыль за счет того, что сделки с кредитным плечом позволяют инвестору торговать более крупными объемами активов, чем он мог бы позволить себе, используя только собственные средства.

- Увеличить прибыль как на росте, так и на снижении рынка.

- Приобрести активы под залог этих активов. Это означает, что инвестор не должен вносить полную сумму покупки сразу или иметь активы для продажи. Достаточно иметь начальный депозит, а остальная сумма денежных средств или ценных бумаг будет предоставлена брокером в виде кредита.

- Вывести денежные средства с брокерского счета под залог ценных бумаг (маржинальный вывод) в случае, если срочно понадобились денежные средства, а продавать активы инвестор не планировал.

Недостатки маржинальной торговли:

- Если сделка неудачна, размер убытков может значительно увеличиться, вплоть до полной потери собственного капитала.

- Вероятность рисков и утраты полностью или частично собственного капитала растет пропорционально размеру кредитного плеча.

- Начинающим инвесторам достаточно сложно спрогнозировать рост или снижение стоимости активов.

- Если ликвидный портфель упадет ниже минимальной маржи, то брокер имеет право закрыть позиции в принудительном порядке. И появляется риск, что за инвестором останется долг, если он потеряет собственные денежные средства.

- За перенос непокрытой позиции брокер берет комиссионное вознаграждение, даже в те дни, когда не работает биржа.

- Брокер не на все активы может дать возможность заключить сделку с короткой позицией.

В чем опасность торговли с плечом

При торговле с кредитным плечом существует высокий риск получения убытков. При этом размер убытка не ограничен, а стоимость такой торговли усложняет возможность переждать убыток (самостоятельно выйти из позиции при превышении лимита убыточности).

Чтобы защититься от потенциальных убытков при работе с плечом, стоит использовать:

- Риск-менеджмент — устанавливать для себя четкий уровень риска и придерживаться данного выбора.

- Торговую стратегию — выбрать для себя уровень входа и выхода из позиции, тщательно анализировать рынок и находить точки входа в сделку.

- Контроль эмоций — не совершать импульсивных сделок, придерживаться выбранной торговой стратегии.

- Точный расчет объемов средств входа в сделку с учетом кредитного плеча.

- Резерв — оставлять на брокерском счете денежные средства на случай временных просадок в цене актива.

Ограничивать риски маржинальной торговли также можно путем выставления отложенных заявок (stop loss) — это возможность зафиксировать позицию в тот момент времени, когда у инвестора нет возможности оперативно подать заявку в момент колебания рынка.

Stop loss используется при наступлении неблагоприятной цены актива, при которой инвестор может получить убыток. В таком случае позиция закрывается и не дает получить еще больший убыток.

Stop loss — это возможность выставить или создать заявку, когда цена достигла определенного уровня. Инвестор заранее определяет параметры цены, при которой заявка автоматически создастся и уйдет на биржу.

Есть два варианта заявок stop loss: stop market (заявка по рыночной цене) и stop limit (заявка по лимитной цене).

Что такое маржин-колл и стоп-аут

Если инвестор не выполняет свои финансовые обязательства по торговле с кредитным плечом, есть вероятность, что возникнут последствия. Вот некоторые из них:

Маржин колл (Margin call) — когда на торговом счете инвестора остается меньше средств, чем минимально требуемая маржа, брокер может потребовать внесения дополнительных средств или продажи части активов для увеличения маржи. Если инвестор проигнорирует этот запрос, брокер может начать принудительную продажу активов для покрытия убытков.

Стоп-аут (Stop-out) — при достижении определенного уровня убытка, брокер автоматически продает часть активов инвестора, чтобы покрыть свои убытки. Существует вероятность полной или частичной потери доступа к маржинальному кредитованию, если инвестор неоднократно не выполняет свои финансовые обязательства. В таком случае брокер может ограничить или полностью прекратить предоставление ему маржинального кредитования.

Неисполнение обязательств по торговле с кредитным плечом может негативно сказаться на кредитном рейтинге инвестора и затруднить получение кредитов или займов в будущем.

Как правильно вести маржинальную торговлю

Рекомендации инвесторам, которые желают начать заниматься маржинальной торговлей:

- Изучите инструменты, которыми вы хотите торговать с использованием маржинальной торговли и разберитесь в механизме торговли ими.

- Пройдите специальное обучение, чтобы научиться понимать и анализировать рынок, проводить технический анализ активов.

- Получите сначала опыт торговли за собственные средства, научитесь анализировать свои ошибки. Маржинальную торговлю пробуйте сначала на демосчете. Многие брокеры предоставляют такую возможность. Это позволяет понять, как работает маржинальная торговля и как правильно использовать маржу.

- Рассчитайте свой риск-профиль. Настройтесь на возможные высокие колебания рынка и потери, и будьте готовы к возможности полной потери своих средств.

- Для маржинальных сделок не используйте полностью весь ваш капитал. Рассчитайте сумму денежных средств, которую можете позволить себе потерять, и совершайте сделки с этой суммой.

- Оставляйте на счете свободные средства, чтобы можно было пополнить брокерский счет на случай маржин-колла.

- Внимательно отслеживайте свой уровень маржи и не допускайте его снижения до критического уровня, при котором возникнет маржин-колл.

- Следите за своими позициями и при необходимости своевременно пополняйте маржин-счет.

- Выставляйте всегда заявки Stop loss — это защита от крупных потерь, которая поможет вам ограничить потенциальные убытки и сохранить ваш капитал.

- Разработайте стратегию торговли и придерживайтесь ее.

- Будьте разумны и не включайте эмоции.

Маржинальная торговля — это сложный инструмент, который требует определенных знаний и навыков. Следуя вышеперечисленным советам и рекомендациям, начинающие инвесторы смогут избежать распространенных ошибок и лучше ориентироваться в торговле с плечами.

Для инвесторов, которые не готовы рисковать, можно выбирать более консервативные инструменты. Риски и доход в таких инструментах более прогнозируемый. Например, инвестиционная платформа ТаланИнвест работает по модели коллективного финансирования или краудлендинга. ТаланИнвест работает только с заемщиками из сектора строительства. Строительные проекты, в которые можно инвестировать, проверены по многим параметрам. При этом потенциальный доход может быть до 20% годовых.

Коротко о главном

- Маржинальная торговля подразумевает, что инвестор использует займы от брокера с целью увеличения собственного рабочего капитала на бирже.

- Торговля с кредитным плечом больше подходит инвесторам, которые имеют опыт в торговле на бирже и время для активного трейдинга. Также нужно уметь разбираться в финансовых инструментах, проводить технический анализ.

- При торговле с кредитным плечом существует высокий риск получения убытков, при этом размер убытка не ограничен, а стоимость такой торговли усложняет возможность переждать убыток.

- Чтобы защититься от потенциальных убытков при работе с плечом, стоит использовать риск-менеджмент и торговую стратегию, не совершать импульсивных сделок, оставлять на брокерском счете резерв, использовать стоп-лоссы.

- Перед тем как начать торговать с кредитным плечом, стоит изучить инструменты и механизмы торговли, получить опыт сделок за собственные средства или с помощью демосчета.

Настоящий материал носит исключительно информационный характер и не является инвестиционной рекомендацией.